|

|

5년 전 이명박 정부의 공기업 민영화의 계획은 야심 찼다. 경영효율화의 의도도 있었지만 부족한 재정을 공기업 매각을 통해 메우려는 목적이 강했다. 지난 2008~2009년 세 차례의 공기업 선진화 방안을 통해 이명박 정부는 산은금융지주ㆍ기업은행ㆍ인천국제공항공사 등 모두 37개 공기업의 민영화 계획을 세웠다. 일부 매각은 이뤄졌지만 대다수는 추진만 하다 끝났다. 그렇다 보니 부작용은 컸다. 정부의 한 고위관계자는 "경쟁적으로 시장에 물건을 내놓다 보니 가격형성도 제대로 이뤄지지 않았고 무리한 시도로 조직이 입은 상처는 컸다"면서 "무엇보다도 민영화니 매각이니 하는 말들이 돌면서 조직 구성원의 혼란만 가중됐었다"고 말했다. 차분한 밑그림이 없이 추진됐다는 얘기다.

박근혜 정부도 재정확보나 투입한 공적자금 회수 차원에서 공기업의 지분매각이나 공적자금 투입 기업의 민영화에 착수했다.

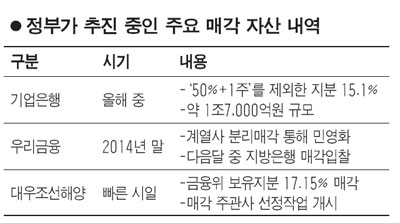

10일 금융계에 따르면 기업은행과 기획재정부는 이날부터 닷새간 미국 뉴욕, 영국 런던, 홍콩에서 투자설명회(IR)를 연다. 또 내년까지 우리금융지주를 민영화한다는 계획도 세웠다. 신제윤 금융위원장도 최근 "이번이 아니면 죽어도 (우리금융) 민영화를 못한다. 2014년 말까지 우리은행의 새 주인을 정해놓을 것"이라면서 우리금융지주의 자회사부터 먼저 매각에 나서겠다는 입장을 밝히기도 했다.

이와 함께 대우조선해양 지분매각을 위해 주관사를 새로 선정했다.

◇속도 내는 민영화와 지분매각=민영화나 지분매각 등의 규모는 5년 전에 비해 훨씬 작지만 속도는 만만치 않다. 재정도 확보하고 공적자금도 조기에 회수하겠다는 이유에서다.

정부는 기업은행 지분 15.1%를 팔기 위해 해외 로드쇼를 이날부터 진행한다. 8년여 만이다. 정부의 목표는 주주권 행사에 필요한 지분 50%+1주 이상을 유지하는 가운데 나머지 15.1%의 지분을 최대한 이른 시일 내에 적정 가격으로 블록세일(대량매매)하는 것이다. 정부의 한 고위관계자는 "'50%+1'이라는 최소 지분을 확보하면 경영권을 유지하기 때문에 적정한 가격을 받을 수 있다면 빨리 매각을 진행한다는 원칙을 갖고 있다"고 말했다. 1조7,000억원의 재정확보를 할 수 있다는 게 정부의 계산이다.

4년여 만에 대우조선해양 매각작업도 재개되고 있다. 금융위원회는 대우조선해양 주식 3,280만여주(전체 지분의 17.15%)를 팔기로 하고 매각주관사 선정을 위해 투자기관에 제안요청서를 최근 돌렸다. 대우조선의 최대주주는 31.3%의 지분을 보유한 산업은행이어서 금융위가 지분을 모두 팔아도 경영권이 바뀌지는 않는다. 금융위는 국내 주식시장과 조선업종에 대한 분석과 전망, 대우조선 블록딜 또는 산은 등이 보유한 주식까지 묶어 경영권을 통째로 파는 방법 등도 검토할 예정이다.

정부는 우리금융이 소유한 경남은행 등 지방은행 등을 따로 떼어 파는 분리매각 방식을 우선 검토하고 있다.

◇속도 앞세우다 졸속매각 우려도=대형 공기업의 지분매각은 제대로 된 밑그림을 그리지 않은 채 속도에 매달릴 경우 졸속매각의 비판에서 자유롭지 못하게 된다. 특히 매각기한을 두고 실적에 치중하다 보면 딜 자체가 실패하기도 한다.

대표적인 게 한국항공우주산업. 연간 1,000억원대의 이익을 내는 기업이지만 매각에 방점을 찍고 추진하다가 결국 두 차례나 매각에 실패했다.

조선업황이 좋지 않은 상황에서 대우조선해양 매각을 추진하는 것에 대해 관련 업계는 부정적인 평가를 내놓고 있다. STX조선이 유동성 부족으로 채권단과 자율협약을 맺고 있고 글로벌 조선업계 상황도 아직 회복세를 타지 못하는 와중에 매각에 나서는 타이밍이 문제라는 것이다. 더욱이 정부는 4년 전에도 대우조선해양 매각에 실패한 바 있어 재판이 될 수 있다고 지적한다. 실제로 2008년 11월 한화그룹은 6조5,000억원을 제시해 대우조선해양 인수 우선협상대상자로 선정됐지만 곧바로 닥친 금융위기로 자금 유동성 확보를 위해 포기했다.

현재는 대우조선해양이 매물로 나오면 제값을 받기 어렵다는 의견도 나오고 있다. 업계의 한 관계자는 "재정이나 공적자금 회수에 지나친 방점이 찍힐 경우 큰 그림을 보지 못하는 우를 범할 수 있다"고 말했다.

내년을 데드라인으로 잡고 있는 우리금융 민영화도 세 차례의 매각 실패 경험이 있는 만큼 밑그림을 제대로 그리고 시작해야 한다고 금융계 IB들은 지적한다. IB업계의 한 고위관계자는 "수많은 그림을 그리고 매각을 추진해봤지만 실패했다. 왜 실패했는지, 정무적 상황에서부터 매각 가능성까지 모두 검토해 안을 만들어야 한다"고 조언했다.