올 상반기 자동차 업체들의 주가는 적정 내재가치 수준을 넘어 설 것으로 보인다. 신차효과 및 내수회복에 대한 기대, 국제신용등급 상향 조정, 품질개선 등 인지도 제고에 따른 해외시장 점유율 상승 가능성이 높기 때문이다.

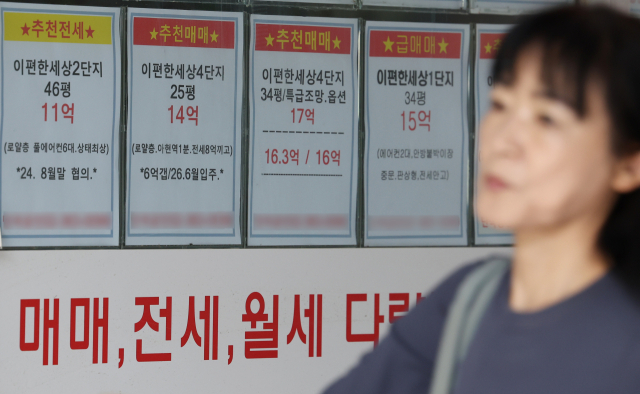

그러나 자동차 업종의 밸류에이션은 대부분 역사적인 정점에 근접하고 있다. 따라서 경기회복에 대한 기대는 주가에 대부분 반영된 셈이다. 주가가 한 단계 추가 상승하기 위해서는 기업 자체의 경쟁력이 강화되며 재평가(re-rate)돼야 하지만, 아직 이를 쉽게 장담할 수 없다. 현대차와 기아차의 적정 내재가치를 각각 5만6,200원과 1만3,500원으로 산정하고 있는 가운데 주가가 그 이상으로 올라설 경우 추격매수보다는 차익실현의 기회로 삼는 것이 바람직하다.

그러나 현대차의 재평가 가능성이 있다. 지난 70년대말과 80년대초 일본업체들의 경우 미국시장에서 점유율 상승 및 성공적인 현지화가 확인되며 두 차례 주가 상승이 있었다. 현대차도 같은 상황이다. 물론 그 당시 일본 업체들과 기초소재 기술에서 차이가 있다. 현대차의 자동차 역사는 30년으로 비교적 짧기 때문이다. 고무 등 기초소재 쪽에서 이해력이 미흡하고 이는 내구성 결여와 연관된다. 현대차가 한 단계 도약하려면 내구성에서의 신뢰회복이 필수다. 이 부문 또한 개선되고 있지만 그 추이가 예상보다 빠른 것인지 관찰할 필요가 있다.

중국과 인도에서의 자동차 수요 성장 잠재력은 엄청나다. 현대차와 기아차가 그 시장에서 지금처럼 좋은 모습을 유지할 수 있다면 언제가 될지 모르지만 사 놓고 좋은 시절을 기다리면 된다. 그러나 아직 누가 그 시장에서 승리자가 될지 모른다. 특히 현대차ㆍ기아차의 2003년 3ㆍ4분기 중국판매는 늘었지만 마케팅비용 증가 등으로 이익은 감소했다. 만일 이러한 현상들이 지속적으로 발생할 경우 중국에 대한 환상은 깨질 것이다.

예상하지 못한 호악재의 출현 가능성도 있다. 먼저 다임러가 현대차 지분 5% 추가매입을 결정할 경우 현대차 주가는 20% 추가 상승 여력이 있다. 현대차의 2004년 EV/EBITDA는 3.1배로 제조업 평균(3.7배) 및 해외 경쟁업체들에 비해 낮다. 이유는 영업을 통해 사내 유보한 현금이 주주들에게 분배되지 않기 때문이다. 유보현금이 주주들에게 분배될 경우 주가는 탄력적인 상승이 가능하다. 만일 다임러가 현대차 지분 추가 매입을 결정할 경우 현대차는 안정적인 경영권 확보를 위해 자사주를 매입해 우호세력에 넘길 가능성이 높고 이는 유보현금이 주주들에게 분배되는 형태로 볼 수 있다. 반면 올 1ㆍ4분기 판매가 예상외로 실망스러울 가능성도 있다. 그 동안 내수판매 부진을 만회하기 위해 수출선적을 늘렸는데 해외 실제판매는 이를 하회하여 해외재고가 증가한 상태이다. 이러한 재고부담을 감안하면 2004년 1분기 수출선적은 감소할 가능성이 높다. 여기에 내수판매 부진이 지속될 것으로 보여 올 1ㆍ4분기 판매는 지난 해 4ㆍ4분기에 비해 크게 위축될 가능성이 있다.

<김학주 삼성증권 기업분석팀장 >