|

|

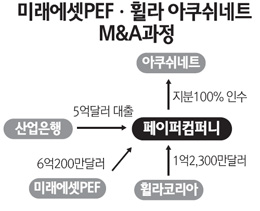

미래에셋사모펀드(PEF)와 휠라코리아가 골프공ㆍ골프화 세계 1위 기업 아쿠쉬네트를 인수함에 따라 앞으로 경영권을 누가 가져갈지 관심이 집중되고 있다. 휠라와 미래에셋은 양측이 최고경영자(CEO)와 최고재무책임자(CFO)를 각각 담당하고 이사회도 함께 구성하는 ‘공동경영체제’가 될 가능성이 높다고 내다보고 있다. ◇휠라ㆍ미래에셋호 향방은=휠라코리아와 미래에셋PEF에 따르면 아쿠쉬네트의 CEO는 휠라에서 선임하며 미래에셋 측은 CFO를 임명하는 형태로 권한을 배분할 방침이다. CEO는 윤윤수 휠라코리아 회장이 될 것이 거의 확정적이다. 또 이사회 구성은 양측이 5대5 동수로 구성하기로 했다. 사실상 아쿠쉬네트를 양측이 ‘공동경영’하는 셈이다. 휠라의 한 관계자는 “인수 절차가 마무리되는 오는 8월 이후의 이야기”라고 전제하면서도 초대 CEO로 윤 회장이 선임될 것이라고 말했다. 미래에셋PEF의 한 관계자도 아쿠쉬네트 인수를 위한 홀딩컴퍼니가 설립되면 미래에셋과 휠라가 함께 이사회 멤버를 구성하고 CEO는 휠라에서 CFO는 미래에셋에서 선임하게 된다”고 설명했다. 양측은 또 아쿠쉬네트 인수금액 12억2,500만달러를 마련하기 위해 미래에셋PEF가 총 설정액(9억7,400만달러)의 약 62%에 해당하는 6억200만달러, 휠라코리아가 1억2,300만달러를 투자하고 나머지 5억달러는 산업은행 인수금융을 통해 조달하기로 했다. 이 과정에서 휠라 측이 지난 글로벌휠라 인수 과정과 마찬가지로 현재 13%선인 인수기업의 지분을 콜옵션 등을 통해 5년 내 33%로 끌어올릴 수도 있다. 미래에셋도 법인세 부담을 최소화하기 위해 다양한 투자방식을 고민하고 있다. 미래에셋PEF의 한 관계자는 “법인세를 최소화하기 위해 미래에셋이 전환사채(CB), 신주인수권부사채(BW) 방식으로 주로 투자한다는 전략을 짜고 있지만 아직 구체적인 전략은 마련하지 못했다”며 “휠라코리아가 매년 순익에서 운영자금을 뺀 여유자금으로 미래에셋PEF에서 채권을 매입하는 방식으로 지분을 인수하게 된다”고 설명했다. 업계에서는 글로벌휠라 역시 미국 사모펀드의 경영권 인수 뒤 경영 부실이 확대돼 휠라코리아에 본사 경영권을 넘기게 됐음을 감안할 때 양측의 효율적인 연합이 ‘윈윈’의 최대 조건일 수밖에 없다고 보고 있다. 실제 패션업계에서는 정서상의 차이를 들어 사모펀드가 대주주로 올라서는 것을 그리 달가워하지 않는다. 한편 박종안 휠라 전무(CFO)는 “투자자를 대상으로 한 BW, CB 및 전환상환우선주 등의 발행 비중이 아직 확정되지 않아 정확한 지분율을 추산하기는 어렵다”며 “경영권을 행사하는 것은 휠라지만 미래에셋이 대주주인 만큼 큰 틀에서 협의를 지속해갈 것”이라고 밝혔다.