|

개인투자자 정모씨는 지난 2008년 11월 국민은행이 발행한 만기 5년6개월의 후순위채에 5,000만원을 투자했다. 글로벌 금융위기의 여파로 국내 은행들이 자본확충을 위해 후순위채를 대량 발행하던 때였다. 무엇보다 금리가 연 7.7%에 달하는 점이 마음에 들었다. 만기에 한꺼번에 이자와 원금을 받는 복리채라 금융소득종합과세 기준에 걸릴 위험도 있었지만 명의를 변경하면 된다는 국민은행 세무사의 말을 믿고 바로 친구 부인으로 명의를 이전했다.

이 같은 전략은 무용지물이 됐다. 올해부터 금소세 기준이 4,000만원에서 2,000만원으로 낮아졌기 때문이다. 오히려 전업주부인 친구 부인은 명의변경으로 금융소득이 늘어난 것으로 간주돼 내년에 납부할 건강보험료만 늘어나게 생겼다.

2008년 글로벌 금융위기 당시 국내 은행들이 발행한 후순위채에 뭉칫돈을 넣은 일부 투자자들이 세금부담에 한숨을 쉬고 있다. 당장 내년에 은행 후순위채 만기가 대량으로 돌아오는데 수익이 한꺼번에 발생해 금소세 기준에 걸릴 가능성이 높아졌기 때문이다.

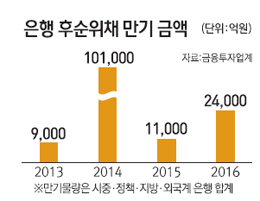

7일 금융투자 업계에 따르면 내년에 만기가 돌아오는 은행 후순위채 물량은 10조1,000억원에 달한다. 올해 만기 도래하는(9월 기준) 물량은 9,000억원, 오는 2015년 1조1,000억원, 2016년 2조4,000만원인 점을 고려하면 내년에 만기물량이 집중된 셈이다.

후순위채는 자본으로 간주돼 2008년 글로벌 금융위기 당시 국내 은행들이 자본건전성을 강화하기 위해 앞다퉈 발행에 나섰다. 문제는 고금리를 보고 후순위채에 투자했던 일부 개인들이 내년에 금소세 기준에 걸릴 가능성이 높아졌다는 점이다. 투자 당시에는 금소세 기준이 4,000만원이었는데 올해부터 2,000만원으로 낮아지면서 세금부담을 떠안을 가능성이 높아졌다.

정씨의 사례처럼 연 7.7% 금리의 5년6개월 만기 후순위채(복리채로 가정)에 투자했을 경우 2014년 4월 만기에 받는 이자는 2,524만원(세금 미반영)이다. 2008년 당시에는 금소세 대상자가 아니었지만 내년에는 금소세 대상에 포함된다.

특히 정씨처럼 명의를 이전한 경우는 오히려 악수가 됐다. 정씨 친구 부인 앞으로 2,000만원이 넘는 금융소득이 발생한 것으로 간주되기 때문에 그는 지역가입자로 전환돼 건강보험료가 별도로 부과된다. 우리은행에 따르면 금융소득이 연간 2,000만원일 때 지역가입자로 전환하면 매월 약 14만원(연간 168만원)의 건강보험료를 내야 한다. 이는 부동산ㆍ자동차 등 다른 자산이 없는 것을 가정한 최소 부담액이다.

정씨는 "은행 세무사의 조언대로 명의를 이전했는데 이제는 친구 부인마저 예상치 못한 세금을 납부하게 생겼다"며 "명의를 다시 이전하기는 하겠지만 세금부담을 피할 길이 없어 막막한 심정"이라고 토로했다.

전문가들은 상대적으로 금리가 높은 은행 후순위채에 투자할 경우 원금과 이자가 만기에 한꺼번에 지급되는 복리채보다 이자가 분기 혹은 월별로 분산 지급되는 이표채에 투자할 것을 조언한다. 세금은 1년 단위로 부과되기 때문에 과표를 분산시켜 금융소득이 한꺼번에 발생하지 않도록 조절하는 전략이 필요하다는 것이다.

일례로 만기 10년, 발행금리 4%의 은행 후순위채에 개인투자자가 4억원을 투자했다고 가정하면 3개월 이표채의 경우 매년 이자로 1,600만원이 동일하게 지급된다. 이 경우 금융소득종합과세 기준 2,000만원보다 아래에 있어 과세기준에 해당하지 않는다.

반면 복리채의 경우 10년이 지나면 원금 4억원은 5억6,932만원으로 불어난다. 이자가 1억6,932만원으로 과세기준을 훌쩍 넘기 때문에 상당한 금액이 세금으로 빠진다.

특히 올 12월 바젤Ⅲ 자본규제가 도입되면서 시중은행들이 선제적인 자본확충을 위해 후순위채 발행을 늘리면서 상품구조를 꼼꼼히 살피고 투자해야 한다는 지적이 나오고 있다. 최근 금융당국이 소비자 보호를 위해 저축은행의 후순위채 발행을 원칙적으로 금지하기로 했지만 신용등급이 높은 시중은행은 오히려 발행을 늘리고 있다.

정상윤 미래에셋증권 목동지점장은 "후순위채는 일반 선순위채보다 금리가 평균 0.3%포인트 높은데다 만기가 7~10년으로 길어 한꺼번에 이자를 받을 경우 세금부담이 높아진다"며 "월별 혹은 분기별로 이자를 받는 구조로 설계된 이표채에 투자해 금소세 기준에 걸리지 않도록 하는 전략이 필요하다"고 조언했다.