|

설날 같은 대목 때면 시장에서 물건을 파는 일부 도ㆍ소매상은 사채를 쓴다. 이자만 하루에 1%, 연으로 환산하면 무려 365%에 달하는 금리다. 설에 물건을 많이 팔기 위해서는 최소 50~60% 정도 먼저 값을 지불하고 물건을 가져와야 하는데 이 금액이 많게는 억원대에 달한다는 게 금융감독원의 설명이다. 도ㆍ소매상에게 신용으로 억원대의 돈을 빌려주는 곳은 없다. 상인 입장에서는 물건이 없어 못 파는 것보다 고리를 무는 게 낫다. 금감원의 한 관계자는 "20일 정도의 짧은 기간 동안 쓰기 때문에 가능한 일"이라며 "제도권 금융의 허점"이라고 했다.

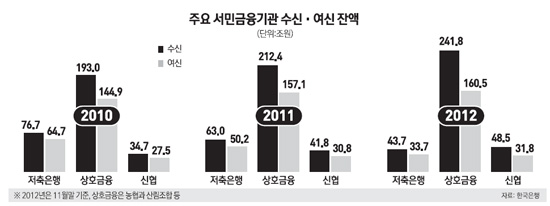

금융감독 당국은 저축은행이나 상호금융권을 옥죄는 데만 관심이 있지 제도권 금융기관의 '구멍'을 메우는 것에는 관심이 적다. 당장 서민금융기관의 건전성을 높이는 데 정책의 주안점을 두기 때문이다. 전문가들은 서민금융을 규제하는 것도 중요하지만 근본적으로 제 역할을 할 수 있도록 유도하는 게 더 필요하다고 입을 모은다. 지금처럼 몸집을 줄이기만 하는 축소 지향형의 규제보다 생산적인 모델을 만들어야 한다는 얘기다.

◇서민금융, 본래 역할 하도록 이끌어야=서민금융의 핵심은 신용대출이다. 담보가 있는 사람은 은행에서도 대출을 받을 수 있다. 담보도 없고 신용도가 낮은 이들에게 돈을 빌려주라고 만든 곳이 상호금융권이다. 하지만 농업협동조합과 신용협동조합 등 주요 상호금융회사의 신용대출 비중은 평균 8%에 불과하다. 2003년 카드 대란을 겪은 뒤로는 서민금융사도 신용대출을 외면하고 담보대출에 치중한 결과다. 도ㆍ소매상의 사채 이용도 이 같은 구멍에서 출발한다.

감독 당국은 상호금융권에 예대율 규제를 적용해 대출을 많이 늘리지 못하도록 막고 있다. 그러나 정작 신용대출은 더 확대해야 하는 형편이다. 큰 틀에서 총량을 줄이는 것에만 신경 쓰다 보니 실질적인 내용은 고려되지 않고 있는 셈이다. 농협과 신협ㆍ새마을금고를 모두 더한 상호금융권의 자산만 약 450조원으로 이 중 상당 부분만 서민대출(신용대출)로 나가도 정부의 추가 서민금융대책은 필요 없다는 분석이 많다. 상호금융권이 부실을 이유로 신용대출을 꺼리는 상황을 감안하면 건전성 분류나 충당금 부분에서 보다 유연한 잣대가 필요하다는 지적이 나온다.

현 상황은 반대다. 상호금융권의 건전성 규제는 단계적으로 은행권 수준으로 높아질 예정이다. 업계의 한 관계자는 "과거 어촌에 있던 한 협동조합은 연체율이 수십 퍼센트까지 올라가다가도 풍어를 이루면 조합원들이 돈을 한번에 다 갚아버리는 특징이 있었다"며 "지금이야 상황은 다르지만 상호금융권의 특성이 분명히 있는데 은행 수준의 건전성 규제는 맞지 않다"고 했다.

서민대출에 필수적인 개인대출정보(CB)를 서민금융기관이 제대로 구축할 수 있도록 당국이 이끌어야 한다는 말도 있다. 저축은행은 부동산 프로젝트파이낸싱(PF) 부실 이후 다시 신용대출에 뛰어들었지만 대부분의 회사가 쓴맛을 보고 영업정지를 당했다. 보다 정확한 개인신용평가시스템(CSS)을 서민금융사가 갖출 수 있도록 당국이 지원해줄 필요도 있다. 대부업계와의 CB 공유를 다시 한번 추진해볼 가치가 있다는 주장도 일각에서 나온다.

◇축소 지향형 규제보다 생산적 모델 필요=프랑스의 크레디아그리콜, 네덜란드의 라보뱅크, 독일의 DZ방크는 모두 협동조합 은행이다. 유럽 재정위기로 크레디아그리콜 등이 어려움을 겪고 있기는 하지만 협동조합 은행이 세계적인 금융사로 컸다는 점에서 의미가 크다.

반면 우리나라는 서민금융에 축소 지향형 모델을 요구하고 있다. 저축은행은 자산 5,000억원의 지방 중소형을 적법한 모델로 보고 있고 협동조합도 자산을 많이 늘리지 못하도록 지도하고 있다. 기본적인 설립 목적을 보면 지방에서 밀착형으로 영업하는 게 맞다. 하지만 정상적인 성장마저 부정하는 것은 합리적이지 않다고 업계 관계자들은 지적한다. 이런 식이라면 자산규모 246조원의 NH농협금융지주도 몸집을 줄여야 한다. NH농협금융지주나 농협은행은 단위 농협이 주인이기 때문이다.

업계에서는 당국이 저축은행이나 협동조합의 크기만 줄이려고 하는 것보다는 정체성에 맞는 업무를 찾도록 지도하고 덩치가 커서 유리한 점이 있다면 이를 막을 이유는 없다고 입을 모은다. 여러 저축은행이 모여 영업을 같이 하거나 협동조합이 다른 금융사 등에 투자하는 것을 나쁘게만 볼 일은 아니라는 것이다.

상호금융권의 한 관계자는 "현재 당국은 저축은행이나 상호금융권에 축소지향적인 정책을 펼치고 있다"며 "크기가 작아지면 한두 곳이 무너져도 부담이 없기 때문인데 전체의 그림을 본다면 무조건 줄이라고 하기보다는 생산적인 모델을 정립해주는 게 중요하다"고 했다.