롯데, 대우인터 사냥 왜 나섰나<br>'세계경영' 네트워크통해 자원개발 사업등 강화<br>포스코와 자금력 비등 인수의지 강한 쪽이 최후의 승자 될듯

| | '재계의 현금왕' 롯데그룹이 대우인터내셔널 인수를 통해 사업 다각화와 글로벌 기업으로 의 변신을 꾀하고 있다. 지난 2008년 중국 베이징 최대 번화가인 왕푸징 거리에 오픈한 롯데백화점 베이징점. /서울경제DB |

|

SetSectionName();

롯데, 대우인터에 눈독… 몸집 불리기 어디까지

'세계경영' 네트워크통해 자원개발 사업등 강화포스코와 자금력 비등…인수의지 강한쪽이 최후의 승자 될듯

맹준호기자 next@sed.co.kr

'재계의 현금왕' 롯데그룹이 대우인터내셔널 인수를 통해 사업 다각화와 글로벌 기업으로 의 변신을 꾀하고 있다. 지난 2008년 중국 베이징 최대 번화가인 왕푸징 거리에 오픈한 롯데백화점 베이징점. /서울경제DB

ImageView('','GisaImgNum_1','default','260');

ImageView('','GisaImgNum_2','default','260');

롯데가 대우인터내셔널 인수전에 전격 뛰어들자 재계는 롯데의 몸집불리기가 어디까지 이어질지 주목하고 있다. 특히 대우인터내셔널의 경우 롯데의 주력인 유통ㆍ식품 등과 관련성이 크게 떨어지고 있기 때문이다.

롯데그룹 측은 25일 대우인터내셔널 인수전에 뛰어든 배경에 대해 "글로벌 사업역량을 강화하고 사업 무대를 전세계로 넓히기 위해 참여했다"고 밝혔다. 과거 대우그룹 '세계경영'의 주축이었던 대우인터내셔널(옛 ㈜대우 무역부문)을 인수해 양질의 해외 네트워크를 확보, 이를 통해 그룹 전체 해외 사업의 시너지를 창출한다는 전략이다.

롯데는 올해 M&A를 통한 사업영역 확장, 제2 롯데월드 착공, 해외 유통점 추가 출점, 호남석유화학 역량강화 등을 통해 그룹역량을 대폭 강화할 것이라고 설명하고 있다.

◇"그룹 체질 바꾸겠다"=롯데그룹이 대우인터내셔널 인수전에 깜짝 등장해 재계를 놀라게 했지만 이는 어느 정도 예정됐던 수순이라는 게 재계 관계자들의 말이다.

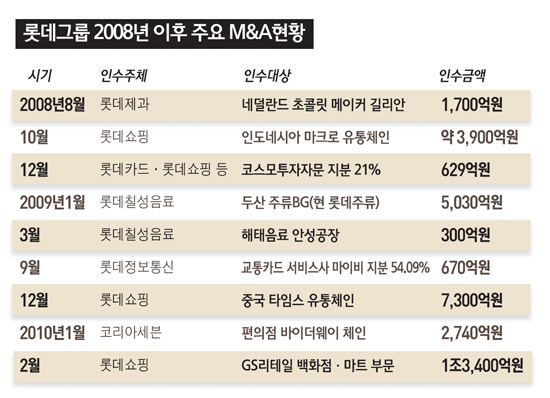

롯데그룹은 '재계의 현금왕'으로 통할 만큼 풍부한 자금력을 바탕으로 그룹의 글로벌리제이션 프로젝트를 본격 추진하고 있다. 롯데는 지난해 6월 기준 그룹 보유 현금이 무려 3조5,000억원이었고 이를 통해 지난해 말부터 이달까지 중국 타임스 유통체인(7,300억원), 편의점 바이더웨이(2,470억원), GS리테일의 백화점 및 마트(1조3,400억원) 등을 인수하며 사세를 넓혀왔다.

롯데가 지금까지 기존 사업의 역량 확대를 위한 인수합병(M&A)에 주력하던 모습과는 달리 이번에 대우인터내셔널 인수에 뛰어든 이유는 그룹의 체질을 글로벌형으로 바꾸겠다는 의지를 나타낸 것으로 재계는 해석하고 있다.

롯데는 유통ㆍ식품 분야에서는 독보적이지만 글로벌 제품을 만들 만한 제조업 기반은 없다. 대신 대우인터내셔널의 네트워크를 통해 해외 사업 개발력을 높여 사업 전반의 세계화를 이루겠다는 전략을 세웠다는 것이다. 재계의 한 관계자는 "대우인터내셔널을 인수할 경우 트레이딩ㆍ자원개발 사업을 갖게 되는 것뿐만 아니라 기존 사업을 글로벌화할 수 있는 플랫폼을 갖게 된다는 게 중요한 의미"라면서 "대우인터내셔널은 롯데가 보다 다양한 해외 사업을 구상하고 개발해나갈 수 있는 원동력이 될 것"이라고 말했다.

롯데그룹의 한 관계자는 "일각에서는 대우인터내셔널이 보유한 교보생명 지분 24%가 탐나서, 또는 2세 경영 본격화를 앞둔 몸집 불리기 등을 위해 인수전에 참여했다고 보는데 이는 사실이 아니다"라면서 "글로벌 경영 비전을 앞당기기 위해 참여한 것"이라고 못박았다.

◇M&A 노하우 '풍부'=롯데는 대우인터내셔널을 놓고 올해 M&A 예비비로 3조원을 책정한 포스코와 맞붙게 된다. 자금력에서는 서로 우위를 가릴 수 없는 강자끼리 경쟁하는 만큼 보다 강한 인수의지를 가진 기업이 결국 대우인터내셔널의 새 주인이 될 것으로 전망된다.

롯데 측은 이날 "대우인터내셔널을 보다 자세히 검토하기 위해 의향서를 제출한 것인 만큼 본격적인 인수작업 돌입 단계는 아니다"라고 밝혔다. 그러나 보수적인 롯데의 기업문화로 미뤄볼 때 단순히 자세한 검토를 위해 의향서를 낸 것은 아니라는 분석이 지배적이다. 더구나 포스코가 일찌감치 강한 인수의지를 밝힌 바 있어 롯데도 어느 정도 각오를 하고 인수전 참여를 결정했을 것이라는 분석이다.

실제로 신격호 회장이 1월부터 2월 초까지 서울에 머물 때 롯데 고위경영진이 대우인터내셔널 인수 방침을 보고했고 신 회장은 이를 재가한 것으로 알려졌다. 신 회장과 신동빈 부회장의 글로벌 사업 의지가 강하고 실무부서가 신 회장 부자의 재가를 받아 일을 진행하는 이상 포스코 등 경쟁자를 제치고 인수에 성공하기 위해 최선을 다할 것으로 전망된다. 또한 M&A 노하우면에서도 롯데그룹이 포스코보다 월등히 앞선 게 사실이다.

포스코의 경우 대우인터내셔널 인수전에서 롯데에 밀릴 경우 '포스코와 출자사' 체제를 벗어나 '짱짱한' 계열사들을 거느린 그룹체제로 가겠다는 장기 비전에도 어느 정도 차질이 빚어질 것으로 예상된다. 정준양 회장이 지난달 "대우인터내셔널이 최우선이고 대우조선해양은 매물로 나오면 검토하겠다"고 밝힌 이상 포스코도 물러설 수 없는 일전을 치르겠다는 생각으로 이번 인수전에 임할 것으로 보인다.

재계의 한 관계자는 "롯데는 국내외 경기회복을 앞둔 올해 제2 롯데월드 착공, 해외 유통점 추가 출점, 호남석유화학 역량강화 등 숙원사업을 착착 벌여나갈 것"이라면서 "포스코가 미리 참여 선언을 한 상태에서 대우인터내셔널 인수전에 뛰어든 것은 자신감의 표현으로 읽을 수 있다"고 말했다.

혼자 웃는 김대리~알고보니[2585+무선인터넷키]