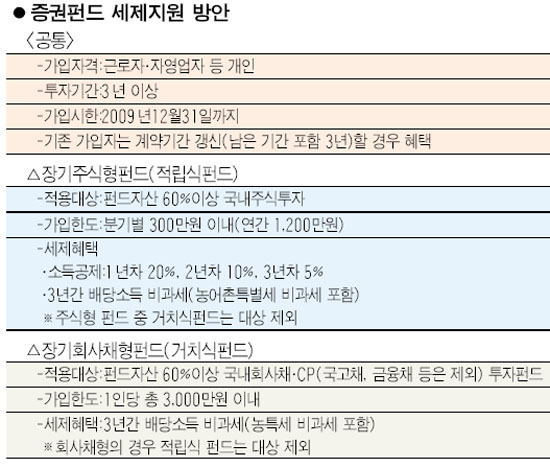

장기 적립식 年 1,200만원까지 소득공제<br>회사채형은 거치식만 年3,000만원한도 비과세<br>가입시한 내년말까지…중도환매땐 혜택분 환수<br>기존가입자 계약 갱신하면 3년간 불입액에 혜택

정부가 장기 적립식 주식형 펀드가입자에게 세제혜택을 부여하는 카드까지 꺼냈다. 그동안 장기 적립식 주식형 펀드에 대해 소득공제 등의 세제혜택을 줄 필요가 있다는 시장의 요구가 거셌지만 정부는 세수(稅收)가 1조원 이상 줄어든다는 이유로 꺼낼 듯 말 듯 망설여왔다. 하지만 외국인의 대규모 이탈로 코스피지수가 1,200선도 무너진데다 1,000포인트 붕괴도 눈앞에 닥치면서 더 이상 버틸 재간이 없었던 것으로 풀이된다. 정부는 이번 대책으로 10조원 규모의 자금이 유입될 것으로 기대하고 있지만 거치식의 경우 회사채형 펀드로만 국한되는 등 혜택의 범주가 제한되고 투자자들의 불안심리가 워낙 커 얼마나 약발이 먹힐지는 미지수다. 정부가 증권거래세 인하 등을 예비 조치로 만들어놓은 것도 이 때문이다.

◇3년 이상, 1,200만원 적립펀드 가입 때 혜택=주식형 펀드의 경우 적립식 펀드 가입자로 국한했다. 한번에 일정한 금액을 맡기는 거치식은 제외했다. 적립식 펀드는 3년 이상 가입해야 한다. 근로자와 자영업자 등 개인투자자가 대상이고 한도는 1년 기준 1,200만원까지다. 분기별로 300만원 이하로 펀드를 납입할 경우 소득공제 혜택을 볼 수 있다. 1년차는 종합소득액에서 불입액의 20%, 2년차는 10%, 3년차는 5%를 각각 공제한다. 한 사람이 여러 펀드에 가입할 경우 펀드별로 세제혜택을 받을 수 있다. 또 부부가 별도로 펀드에 가입한 경우에도 각각 세제혜택을 받을 수 있다. 소득이 없는 자영업자는 배당소득만 비과세받는다.

거치식은 회사채형 펀드로 제한했다. 3년 이상 회사채형 펀드에 투자하면 총 3,000만원 한도에서 배당소득 비과세 혜택도 부여한다. 거치식은 자산 60% 이상을 국내 회사채나 기업어음(CP)에 투자하는 펀드로 대상을 한정한다. 두 종류의 펀드에 가입한 경우 모두 3년간 배당소득(농어촌특별세 포함시 15.4%)을 비과세받는다. 물론 이 역시 근로자ㆍ자영업자 등 개인이 대상이고 3년 이상 투자해야 가능하다. 장기 적립식 펀드나 거치식 펀드 모두 세제혜택은 20일부터 붓는 돈과 소득 발생분부터 적용되며 가입시한은 내년 말까지다. 펀드를 중도에 환매할 경우 그간 받은 배당소득 비과세 및 소득공제액을 토해내야 한다.

◇기존 가입자도 계약 갱신 때는 혜택=기존 가입자는 계약을 갱신해야 세제혜택을 받을 수 있다. 신규펀드로 제한할 경우 펀드 갈아타기가 활발해져 시장불안을 더 자극할 수 있다는 이유로 세제혜택 대상을 넓혔다. 정부의 한 관계자는 “감세대상을 신규 투자자로 한정할 경우 기존 투자자들이 펀드를 환매해 재가입하는 과정에서 증시 불안을 키울 수 있어 기존 펀드 투자자들에게도 똑같이 혜택을 볼 수 있도록 했다”고 말했다.

세제혜택을 받을 수 있는 기간은 계약 갱신일 이후 불입분(소득분)부터 계산되고 갱신일 이후 3년간 주어진다. 예컨대 4개월 전 적립식 펀드에 가입해 만기가 8개월 남은 A씨의 경우 증권사 등에 계약갱신을 2년4개월만 추가할 경우 투자기간은 총 3년이 돼 소득공제 등의 혜택을 받는다.

정부는 또 주식형 펀드 감세를 위한 펀드가입 기간을 5년으로 하려다 기간이 너무 길어 투자심리 개선에 역효과를 줄 수 있다는 지적에 따라 3년 이상으로 확정했다. 정부는 이번 대책으로 종합소득세가 오는 2009~2013년 총 1조3,000억원 줄어들 것으로 추산했다. 국내 주식형 펀드 적립식 계좌 수는 840만개이고 규모는 42조원에 이르지만 세제혜택을 주식형 적립식 펀드로 국한한 것도 세수감소가 그나마 덜 하다는 점이 감안됐다.