고소득 전문직 복식부기 의무화<br>사업용계좌 설치도 병행…소득탈루 원천 봉쇄<br>현금영수증 발급 거부 자영업자엔 세무조사<br>"매입자 발행 세금계산서制 도입" 의견도 제시

[세원 투명성 제고 방안] 세원 노출 어떻게

고소득 전문직 복식부기 의무화사업용계좌 설치도 병행…소득탈루 원천 봉쇄현금영수증 발급 거부 자영업자엔 세무조사"매입자 발행 세금계산서制 도입" 의견도 제시

이종배 기자 ljb@sed.co.kr

이철균기자 fusioncj@sed.co.kr

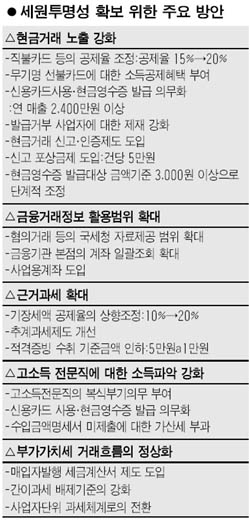

세원 확보와 과세형평성 제고 차원에서 자영업자의 소득 탈루를 막기 위한 다각적인 방안이 추진된다. 조세연구원이 27일 '세원 투명성 제고를 위한 토론회'에서 발표한 내용을 보면 ▦소득 노출장치 총동원 ▦징벌적 가산세 등 사후관리 강화 ▦감시기능 활성화 등 3가지 방향에서 접근하고 있다.

주요 내용으로는 신용카드ㆍ현금영수증 공제대상을 확대하고 '사업용 계좌제도'를 신설해 개인사업자에 단계적으로 확대해나간다는 계획이다. 사업상 거래는 모두 이 계좌를 통해 입출금될 수 있도록 한다는 방침이다. 특히 고소득 전문직에 대해서는 연 수입액 규모에 상관없이 사업용 계좌 설치, 복식부기 및 신용카드 사용ㆍ현금영수증 발급 의무화라는 4대 족쇄를 동시에 채운다는 계획이다. 덧붙여 현금영수증 발급을 거부하는 자영업자에 대해서는 가산세 부과는 물론 세무조사를 할 수 있는 근거 조항도 마련하기로 했다.

조세연구원을 이를 통해 세무당국과 자영업자 사이에 일상화된 '세금 숨바꼭질'을 차단할 수 있다는 설명이다. 연구원은 이번 세원 투명성 적용 대상 범위로 전체 사업자 436만명 가운데 14%인 60만명 가량을 추산하고 있다.

◇소득 감시 수단 총동원=연구원은 소득파악을 위해 소득공제 대상 확대와 현금영수증 가맹의무화(연간 수입액 2,400만원 이상 소비자 대상업종) 외에 '사업용 계좌제도(Business Account)' 도입을 건의했다. 개인 사업자에 대해 개인계좌와 분리된 별도의 은행 계좌를 계설, 이를 통해 사업상 거래를 하도록 하는 시스템이다. 이렇게 되면 사업용 계좌에서 이뤄진 입출금내역과 세금계산서 합계표 등 실물거래 내역을 대조함으로써 소득누락을 상당 부분 막을 수 있게 된다. 사업용 계좌는 개인사업자 중 복식부기 의무자부터 우선 적용하고 단계적으로 확대해나가되 1∼2년 경과기간이 지나면 사업용 계좌를 만들지 않을 경우 가산세(수입금액의 0.5%)를 물리거나 각종 감면 적용을 배제한다는 계획이다.

감시수단도 강화된다. 국세청의 금융거래 정보에 대한 접근이 현재보다 용이해지고 폭도 넓어진다. 금융정보분석원(FIU)에 혐의ㆍ고액현금 거래 자료를 요청할 수 있게 되고 금융기관의 본점 일괄조회 범위도 확대된다. 아울러 금융기관의 신용평가 정보, 4대 보험 정보 등이 국세청에 집중될 수 있도록 시스템을 갖춘다는 계획이다.

◇복식부기 의무화=변호사ㆍ의사 등 고소득 전문직에게는 더욱 강한 압력이 가해진다. 연구원은 이들에게 일반 사업자와 달리 연 수입액에 상관없이 복식부기 의무화를 부여해야 한다고 설명했다. 복식부기 의무화가 되면서 자동적으로 고소득 전문직은 수입금액에 상관없이 사업용 계좌 개설 의무도 부여된다. 연구원은 여기에 두 가지를 더 얹었다. 이들에게는 신용카드 사용 및 현금영수증 가맹 의무화도 도입해야 한다고 주장했다.

덧붙여 고소득 전문직에 대해서는 세무조사도 개인 사업자보다 강화하는 방안도 제시됐다. 특히 공직 퇴임 변호사에 대해서는 퇴임 후 일정기간(예 2년) 동안 과세당국이 중점 관리, 탈루 의혹을 살피도록 했다. 전문직에는 변호사ㆍ의사ㆍ변리사ㆍ법무사ㆍ공인회계사ㆍ세무사ㆍ관세사ㆍ건축사ㆍ감평사 등이 해당하는데 앞으로 국세청이 전문직의 세부범위를 정할 수 있다. 특히 고소득 전문직의 세원 확보를 위해 현금영수증 발급을 거부하는 자영업자가 있다면 이들에 대해서는 세무조사를 할 수 있는 조항을 만들기로 했다.

◇부가세 탈루 막는다=연구원은 부가가치세 탈루를 방지하기 위한 대안도 제시했다. 우선 매입자가 발행하는 세금계산서 제도를 도입하고 세금계산서 거래증빙도 개선해야 한다는 의견을 제시했다. 연구원은 현재 부가가치세 매입세액공제는 공급자가 발행하는 세금계산서나 신용카드 매출전표에 의해서만 가능, 과표양성화에 애로가 있는 만큼 매입자에게도 매입세액공제를 허용해야 한다고 밝혔다. 매입자 스스로 세금 계산서(Self-Billing)를 발급하도록 한다는 방안이다.

연구원은 또 소규모 사업자들을 위한 간이과세제도가 세금 탈루 빌미로 활용되고 있다며 사업자별 간이과세 여부 판단 및 적용배제 업종의 확대를 검토할 필요가 있다고 지적했다. 아울러 고의성 유무 등 신고누락의 성격과 정도에 따라 10∼30% 부과되고 있는 가산세를 악의적 의무위반에 대해선 최대 70% 수준으로 끌어올린다는 계획이다.

입력시간 : 2006/07/27 18:20