|

# 지난 2012년 창업 3년차 미만의 초기기업이었던 A사 대표는 중소기업진흥공단으로부터 이익공유형 대출을 신청하라는 연락을 받았다. A사처럼 초기기업이면서 안정적인 성장세를 보이는 기업이 다수 참여해야 모양새가 좋다는 게 이유였다.

불과 몇개월전 정책자금 융자를 받은 터라 자금 수요가 크지 않았던 A대표는 당장 추가 자금이 필요없었지만 향후 중진공과의 관계를 고려해 자금을 신청했다. 지난해까지는 이자율이 2% 미만으로 부담이 적었지만 첫 결산을 마친 올해부터는 지난해 영업이익의 3%를 추가 이자로 내면서 실제 금리가 연 5~6% 수준으로 올라 버렸다.

A 대표는 "연 5~6%대 이자가 은행 대출보다는 저렴하다고 해도 여타 정책자금 대비 금리 메리트가 크지 않고 마땅히 지원받은 돈을 쓸데도 없는 상황"이라며 "언젠가 자금이 필요할 때 지원을 받으려면 중진공과 우호적인 관계를 유지할 필요가 있어서 자금을 받긴 했지만 정작 정책자금이 필요한 기업들에는 혜택이 돌아가지 않고 있는 것 같다"고 지적했다.

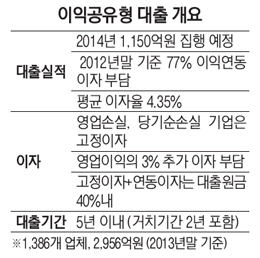

10일 중소업계에 따르면 중소기업진흥공단이 2011년부터 시행 중인 '이익공유형 자금 대출'이 상환 능력이 검증된 기업에 집중되고 있다는 비판이 높아지고 있다. 이익공유형 대출은 1~2% 수준의 낮은 고정이자로 대출한 뒤 영업이익이 발생하면 영업이익의 3%를 추가 이자로 받는 투자 성격을 가미한 융자다.

문제는 A사처럼 이미 안정단계에 진입해 자금 수요가 크지 않은 기업들에 대출이 몰리고 있다는 점이다. 기술성과 미래 성장가치가 우수하지만 민간 금융권에서 돈 꾸기 힘든 중소기업에게 저금리 자금을 주고 나중에 이익을 공유한다는 당초 목적과는 동떨어지게 운영되고 있다는 지적이다.

중소업계 관계자는 "은행 문턱을 넘지 못하는 초기기업 중에서도 성장성이 뚜렷한 기업에 저금리 자금을 지원한다는 게 (이 대출의) 표면적인 목적"이라며 "그러나 중진공으로서는 이익성장에 따른 이자 환수라는 목적도 달성해야 하다 보니 기존 대출기업 중 상환능력이 검증된 기업들에 추가 자금 집행을 하며 성과 관리를 한 것으로 보인다"고 말했다.

실제로 2011~2012년 이익공유형 대출을 받은 814개 업체 중 영업이익에 연동되는 추가 이자를 내고 있는 기업은 2012년말 기준 전체의 77%다. 이는 언뜻 보기에 중진공이 초기 기업중 성장성이 높은 곳을 잘 선별한 것으로 비쳐진다.

그러나 매년 지원기업의 55~57%가 창업 3년 미만의 초기기업이라는 점을 감안하면 이미 흑자가 확실시되는 업체들을 골라 '정책자금 세일', 또는 강매를 했다는 방증인 셈이다. 중소업계에서는 은행 문턱을 넘기 힘든 초기기업들로서는 정책자금 융자 권한을 쥐고 있는 정책기관에 휘둘릴 수 밖에 없는 게 현실이라고 입을 모으고 있다.

특히 현대경제연구원이 2007~2011년 창업기업 생존기간을 분석한 자료에 따르면 법인 사업자의 3년 미만 폐업 비중은 46.4%, 개인 사업자는 59.4%에 달했다. 전체적으로는 3년내 폐업율이 58.6%에 달해 창업 3년내 10명 중 5~6명이 문을 닫은 데 비춰 볼때 융자기업 77%가 흑자를 거둔 것은 상당히 높은 수치다.

업계 관계자는 "이익공유형 대출이나 성장공유형 대출 등 투융자복합금융 사업은 정책자금융자기관의 기업 선별 능력을 키우키 위한 목적도 있는데 집행기관들이 평가 역량을 키우기는커녕 구태에 머물고 있어 하루 빨리 바로잡아야 한다"고 꼬집었다. 이에대해 중진공 관계자는 "이익공유형대출은 총 대출 기간 5년 내에 이익이 발생할 가능성이 높은 기업을 지원하는 것으로 당초 취지에 맞게 운영되고 있다"고 반박했다.

◇이익공유형 대출=융자에 투자요소를 더해 성장 가능성이 우수한 기업에 낮은 이자에 자금을 빌려주고 기업 성장에 따른 성과를 공유한다는 목적으로 2011년 성장공유형 대출과 함께 신설됐다. 이에따라 중진공은 2011년부터 시작한 이익공유형 대출을 통해 지난해까지 1,386개 업체를 대상으로 2,956억원의 자금을 집행했다.

지원받은 중소기업에 영업손실이나 당기순손실이 발생하면 연 1~2%대의 고정이자(정책자금 신용대출 금리에서 2%포인트 차감)만 내면 되지만 영업이익이 발생한 이듬해부터는 전년도 영업이익의 3%를 추가로 내야 한다. 고정이자와 추가이자의 총합은 원금의 40% 이내로 제한하고 있는 데다 대출기간이 총 5년(거치기간 2년 포함)이라는 점을 감안하면 총 이자는 연간 최소 1%대에서 최대 8% 수준이다. 추가 이자를 내고 있는 814개 기업이 매년 내는 이자의 평균 비율은 정책자금 기준 금리(신용대출시)보다 약 0.3%포인트 높은 것으로 집계되고 있다.