환율 추가하락 가능성에 무게… 은행·철강등 강세

최근 원ㆍ달러 환율이 1,220선까지 내려 앉으면서 환율 하락 수혜주에 대한 관심이 커지고 있다. 증권업계에서는 추가적인 환율 하락이 예상되는 만큼 당분간 수출주보다는 내수주에 주목해야 한다는 분석이 힘을 얻고 있다. 전문가들은 현재 제시되고 있는 향후 기업실적 전망치가 환율효과를 고려하지 않은 수치라는 점을 감안해 투자전략을 짜는 게 필요하다고 조언한다.

2일 증권업계에 따르면 지난달 31일 원ㆍ달러 환율은 1,228.5원까지 떨어졌다. 환율하락 효과는 증시에도 영향을 미쳤다. 이날 유가증권시장에서는 은행이 4.15% 급등한 것을 비롯해 철강ㆍ금속(3.71%), 화학(3.63%), 보험(3.03%), 증권(2.89%) 등 대부분의 내수주가 코스피지수 상승률(1.47%)을 웃돌며 강세를 보였다. 반면 전기ㆍ전자(0.91%)업종이 시장수익률을 밑돈 것을 비롯해 기아차(-0.65%), 현대차(0.11%) 등 기존 주도주이자 수출주들은 약세를 보였다.

증권가에서는 환율이 지금보다 더 떨어질 가능성에 무게를 두고 있다. 외국인 매수세 유입과 경상수지 흑자기조가 쉽게 허물어질 것으로 보이지 않아 외환 수급상 환율의 추가하락 가능성이 높다는 전망이 많다.

박소연 한국투자증권 연구원은 “미국과 중국 경제의 회복 조짐에 따라 수출이 지속적인 호조를 보일 전망인데다 은행권의 단기외채 상환용 달러 수요가 진정되면 환율은 더 내려갈 것으로 판단한다”며 “연말에는 원ㆍ달러 환율이 1,150원대까지 내려갈 것으로 전망한다”고 말했다.

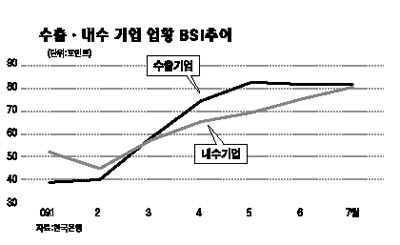

환율 하락 전망이 힘을 얻음에 따라 전문가들은 단기적으로 수출주보다는 내수주의 비중을 더 확대하는 게 바람직하다고 분석한다. 류용석 현대증권 주식시황팀장은 “7월 기업경기실사지수(BSI) 결과를 보면 수출관련 지수는 정체된 반면 내수관련 지수는 지속적으로 호전되고 있다”며 “하반기 원화강세 전망에 따라 수출보다는 내수 전망이 상대적으로 견조한 만큼 내수주에 더 주목해야 있다”고 평가했다.

박성훈 우리투자증권 연구원도 “최근 들어 환율이 급속히 하락하며 은행ㆍ증권ㆍ전기가스 등 내수주가 강세를 보이고 있다”며 “단기적으로 환율 수혜가 기대되는 내수 종목의 매매전략이 필요하다”라고 강조했다.

다만 수출주인 ITㆍ자동차업종에 대해서는 당분간 보수적으로 바라봐야 한다는 시각이 제기됐다. 박소연 연구원은 “ITㆍ자동차 업종은 장기적으로 경기회복이 진행되면 환율 압박을 극복할 것”이라며 “그러나 경기에 민감한 업종인 만큼 단기적으로는 비중을 축소하는 것이 필요해 보인다”고 분석했다.