㈜동양(001520)의 최대주주 자리를 놓고 지분 경쟁을 벌여왔던 유진그룹과 파인트리자산운용(이하 파인트리)의 대결이 일단락됐다. 파인트리가 보유하고 있던 동양지분을 유진그룹이 인수하면서 유진그룹의 동양 지분은 23%를 넘어섰다. 유진그룹은 지분 인수를 계기로 동양의 경영권에 적극 참여할 방침이다.

반면 동양의 기존 경영진이 소액주주를 끌어들이기 위해 제시했던 삼부건설공업 인수는 실패했다. 동양은 삼부건설공업을 인수해 레미콘·건설사업의 시너지를 창출하고 적대적 인수합병(M&A)을 방어하겠다는 계획이었지만 이마저도 무산됐다.

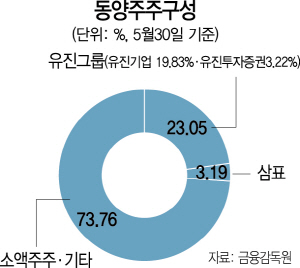

유진그룹은 30일 파인트리가 보유한 동양 지분 10.03%를 인수하기 위한 주식매매계약(SPA)을 체결했다고 밝혔다. 이에 따라 유진그룹은 동양 지분이 기존 13.02%에서 23.05%(유진기업(023410) 19.83%, 유진투자증권(001200) 3.22%)로 늘었다. 파인트리로부터 지분 매수금액은 972억원으로 주당 취득가는 동양의 최근 주가 대비 최고 30% 이상 프리미엄이 붙은 4,063원이다. 정진학 유진기업 사장은 이날 서울경제신문과의 전화통화에서 “연내 25% 이상의 지분을 확보해 최대주주로서의 입지를 확고히 하겠다”고 말했다. 현재 동양의 지분은 3만여명이 넘는 소액주주들이 70% 이상을 보유하고 있어 소액주주들에 대한 설득작업도 병행될 예정이다. 적대적 관계인 기존 경영진과도 의사소통을 시작해 안정적으로 경영권을 확보한다는 방침이다.

동양 기존 경영진은 유진그룹이 단기시세차익을 노려 ‘먹튀’할 것으로 의심하며 적대적 M&A 방어에 적극적으로 나섰지만 삼부건설공업 인수에 실패하며 난관에 부딪혔다. 이날 서울중앙지방법원 파산부는 ㈜동양이 단독 응찰한 삼부건설공업의 우선협상대상자를 선정하지 않고 유찰시켰다. 동양은 지난달 유찰 당시보다 가격을 더 낮게 제시한 것으로 알려졌다.

앞서 법원은 지난달 삼부건설공업 1차 매각 본입찰에서 응찰 후보들의 가격이 800억원대의 최저매각가에 못 미치자 유찰시킨 바 있다. 법원은 700억원 중반대의 최저매각가를 조정해 지난 27일 2차 본입찰을 실시했지만 동양은 이보다 낮은 가격을 제시했다. 삼부토건의 회생계획안에 따르면 삼부건설공업 매각을 통해 삼부토건은 총 743억원의 채무를 변제할 계획이다. 한편 매각이 진행되고 있는 삼부토건의 우선협상대상자는 이번주 중에 결정될 예정이다. 법원 관계자는 “응찰자의 서류를 보강하는 중”이라며 “삼부건설공업 유찰과 관계없이 삼부토건 우선협상대상자 선정 여부를 조만간 발표할 것”이라고 밝혔다. 이번 매각에 단독 응찰한 외국계 전략적투자자(SI)는 26일 자금증빙을 보완한 서류를 법원에 제출한 것으로 전해졌다. /송종호기자 joist1894@sedaily.co.kr