부실 가능성이 높은데도 정상기업으로 분류된 은행 여신 규모가 68조원에 이르는 것으로 추정됐다. 은행들이 사후적 여신관리 관행에서 벗어나지 못한다면 조선·해운업 구조조정 같은 ‘뒷북’ 행태가 반복될 수밖에 없다는 지적이다.

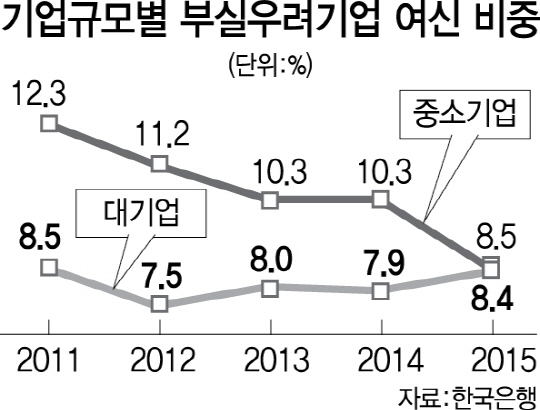

30일 한국은행이 발표한 금융안정보고서에 따르면 지난 3월 말 현재 국내 은행의 기업여신 규모는 총 1,061조원이다. 한은이 외감법인을 대상으로 조사한 결과 부실우려기업 여신은 기업여신의 8.4%로 나타났다. 서울경제신문이 이를 전체 기업여신에 대입해본 결과 전체 부실우려기업 여신 규모는 약 89조원에 이르고 은행들은 이 가운데 77%(은행별로 57~88%)를 정상 여신으로 분류했다. 약 68조원 규모의 여신이 부실 징후가 농후한데도 불구하고 정상 여신으로 취급되는 것이다.

이렇다 보니 부실기업은 연체가 시작되기 전부터 재무지표가 악화하기 시작해 연체 시점이 되면 67%가 이미 자본잠식 상태를 보였다. 한은 관계자는 “사후적 관리 위주의 여신 관리 관행을 사전적으로 전환하기 위한 노력이 강화돼야 한다”고 말했다.

기업여신 편중 현상도 심해졌다. 특히 KDB산업은행·수출입은행·기업은행 등 특수은행은 대기업 대출이 눈에 띄게 늘었고 시중은행은 부동산 대출 의존도가 커졌다. 특수은행은 2015년 4·4분기 말부터 주채무계열기업에 대한 여신 규모가 시중은행을 추월했다. 한은이 대기업 여신에 따른 리스크를 측정한 결과 3월 말 현재 국책은행은 162.3으로 시중은행(159.4)보다 높았다. 그동안 시중은행은 부동산·임대업 대출을 크게 늘렸다. 3월 말 현재 시중은행 중소기업 여신 가운데 부동산·임대업 비중은 19.4%로 특수은행(9.1%)의 2배를 넘었다.

한은은 기업 구조조정 과정에서 예상치 못한 손실이 확대될 가능성을 우려했다. 또 중국 등 신흥국의 성장둔화, 선진국 불확실성, 저유가 등 복합충격이 발생할 경우 은행의 BIS 자기자본비율은 10.8%로 3.1%포인트 하락할 수 있다고 예상했다. 한은 관계자는 “여신 관리 관행을 사전적으로 전환하는 한편 대기업과 특정 업종에 대한 쏠림 현상도 완화해야 한다”며 “개별 충격에 대한 대응력은 양호하지만 여러 대외 충격이 한꺼번에 발생하면 금융 시스템 안정을 떨어뜨릴 수 있다”고 지적했다.