연말을 앞두고 자금난에 허덕이는 코스닥 기업들의 제3자 배정 유상증자가 봇물을 이루고 있다. 금리 상승으로 원활한 자금 조달이 어려워지자 특수관계인에게 신주를 발행하는 제3자 배정 방식의 유상증자를 통해 자금 확보에 나서고 있다는 분석이다. 다만 해당 기업 상당수가 운영자금 조달을 위해 유상증자를 단행해 그만큼 자금 압박이 심하다는 지적도 나온다.

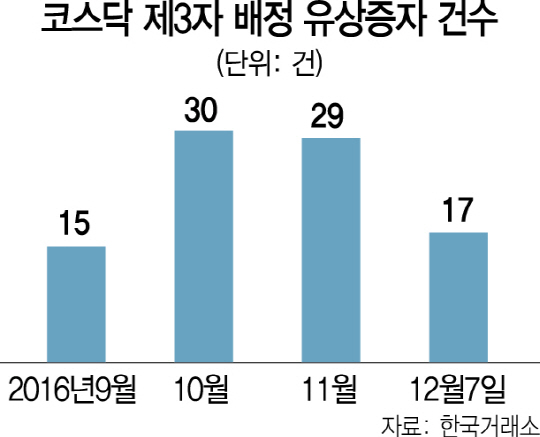

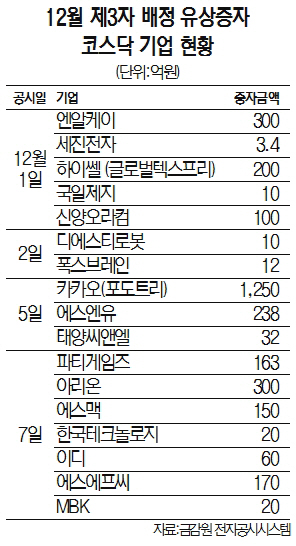

7일 금융감독원 전자공시시스템에 따르면 이달 들어 제3자 배정 방식의 유상증자 계획을 공시한 코스닥 상장사는 이날까지 총 17곳으로 조사됐다. 불과 5거래일 만에 지난해 12월 코스닥 기업 제3자 배정 유상증자 건수(34건)의 절반에 달하는 수치를 기록한 것이다. 지난 1일 스마트폰 부품업체 엔알케이(054340)와 자동차 부품업체 세진전자(080440)를 포함해 국일제지(078130)·신양오라컴(086830) 등이 운영자금 조달을 목적으로 하는 제3자 배정 유상증자를 밝힌 것을 시작으로 이후에도 디에스티로봇(090710)과 폭스브레인(039230)·이트론(096040)·큐브스(065560)·태양씨앤엘(072520) 등 코스닥 상장사들이 줄줄이 제3자 배정 유상증자 행렬에 동참했다. 증자 규모는 최소 수억원대에서 최대 1,000억원이 넘을 정도로 다양하다.

제3자 배정 유상증자는 기존 주주가 아닌 회사의 임원이나 거래처 등 연고관계가 있는 특정 투자자를 대상으로 신주를 발행하는 증자 방식이다. 기존 주주들을 대상으로 하는 구주주 배정 유상증자와는 달리 신주를 인수대상자와 사전에 논의하기 때문에 실권주 발생 가능성이 낮고 주식 발행 절차도 간소하다.

이 때문에 경영이나 재무구조상 문제가 있어 은행권이 대출을 줄이고 실적도 좋지 않아 일반공모에 나서기 어려운 기업들의 경우 자금 조달의 마지막 수단으로 제3자 배정 유상증자를 많이 선택한다.

이달 들어 제3자 배정 유상증자 계획을 밝힌 기업들은 모두 자금 조달의 목적을 운영자금 마련이라고 밝히고 있다. 설비투자를 위한 시설자금이나 인수합병(M&A) 등을 염두에 둔 타법인증권 취득자금이라고 밝힌 곳은 단 한 곳도 없다. 자금 압박이 심해지며 당장 급한 불을 끄기 위한 증자인 셈이다. 특히 제3자 배정 유상증자를 밝힌 기업 17개 중 7개 기업이 적자 누적 등을 이유로 관리종목으로 지정돼 상장폐지 위기에 놓여 있거나 불성실공시법인으로 지정돼 투자자들의 각별한 주의가 요구된다. 류용석 현대증권 투자전략팀장은 “관리종목의 경우 상장폐지를 면하기 위한 부채비율 조정 차원에서 유상증자에 나서는 경우가 적지 않다”며 “근본적인 펀더멘털 개선 없이 유상증자를 통해 유통물량만 늘어날 경우 주가에 악재로 작용할 수 있는 만큼 투자에 주의할 필요가 있다”고 조언했다.