13일 박삼구 금호아시아나그룹 회장은 늘 그렇듯 오전7시 서울 광화문 본사 사옥으로 출근했다. 하지만 표정에는 갑갑함이 묻어났다. 금호타이어 주주협의회(채권단)가 박 회장 측이 수차례 요구한 컨소시엄 구성 여부를 논의는커녕 안건으로 채택조차 하지 않기 때문이다. 박 회장은 “컨소시엄이 안 되면 금호타이어를 인수하지 않을 것”이라며 “(안건으로조차 올리지 않는 것은) 매우 유감”이라고 말했다.

금호아시아나그룹 재건의 마지막 퍼즐인 금호타이어 인수를 두고 때아닌 공정성 논란이 일고 있다. 우선매수청구권이라는 제도의 취지나 금호타이어라는 한국 제조기업의 경쟁력 측면에서 충분한 논의가 간과된 채 채권단이 매각 속도에만 집중하고 있다는 비판이다. 금호아시아나그룹과 채권단 사이의 주요 쟁점을 정리했다.

① 취지 무색한 우선매수청구권

금호아시아나그룹은 이날 설명회를 열고 “주주협의회가 컨소시엄을 허용하지 않으면 금호타이어 인수를 포기하겠다”고 밝혔다. 박 회장이 금호타이어 인수에 애착을 보였던 만큼 이례적 발표다. 박 회장의 의지를 꺾은 것은 주주협의회의 불통이다. 양측은 ‘우선매수권은 주주협의회 승인 없이 제3자에 양도할 수 없다’고 약정했다. 박 회장 측은 이를 ‘주주협의회 승인이 있다면 제3자에 (일부를) 양도할 수 있다’는 뜻으로 해석했고 실제로 이것이 가능한지 채권단에서 한 번 논의라도 해달라고 요청했다. 하지만 주주협의회는 금호 측에 공식 입장을 주지 않았다. 박 회장이 개인 자격으로 9,550억원 이상을 조달하기 어렵고 재무적투자자(FI)만 구성하면 막대한 이자 부담이 있다. 금호타이어의 미래를 함께 꾸려갈 전략적투자자(SI)를 확보해 컨소시엄을 구성하면 우선매수권(대주주의 경영권 유지)의 취지도 살리고 동시에 금호타이어 정상화도 빨리 진행될 수 있다. 하지만 채권단은 “우선협상대상자를 선정하기 전에 논의했어야 할 문제”라며 논의 자체를 거부한다. 대주주 책임경영을 확보하기 위한 우선매수청구권은 경영 정상화 대가를 대주주에게 주는 것이다. 윤병철 금호아시아나 기획재무담당 상무는 “큰 취지에서 보면 우선협상대상자뿐 아니라 우선매수권자에게도 컨소시엄을 허용하는 게 맞다”고 말했다.

② 과소평가된 대주주의 노력

실제로 박 회장은 금호타이어 정상화에 공을 들였다. 박 회장의 사재 출연이 대표적이다. 박 회장은 지난 2012년 5월 1,130억원을 금호타이어에 내놓았다. 이 돈은 베트남 공장 증설·설비투자(462억원)와 용인 연구소 신축(513억원)으로 이어졌다. 베트남 공장은 영업이익률이 2011년 1.5%에서 2014년 11.4%로 급등했고 금호타이어 정상화에 한 축이 됐다. 연구인력이 2011년 474명에서 2016년 752명으로 급증한 것도 이 덕이다. 대주주 자구노력 덕에 채권단 역시 지분가치를 높게 평가받는 것이다. 하지만 아이러니하게도 과실은 중국 기업이 따먹게 된 상황이다.

③ 中 자본에 넘어가는 것? 中 자본을 가져오는 것!

박 회장 측은 더블스타가 금호타이어를 제대로 경영할지 우려스럽다고 밝혔다. 실제로 금호타이어는 지난해 업계 14위, 더블스타는 34위다. 매출은 금호타이어가 4배 더 많고 생산력도 금호타이어(6,500만본)가 더블스타(3,200만본)에 크게 앞선다. 더블스타가 6개 업체와 컨소시엄을 구성해 인수에 나섰지만 우려가 큰 이유다. 과거 중국 기업이 국내 제조업체를 인수해 기술유출 논란을 빚었던 것도 찜찜함을 더한다. 2002년 하이디스는 중국 BOE가 인수한 후 4년 만에 부도 처리됐다. 당시 국내 디스플레이 기술 4,000여건이 유출됐다는 지적도 있다. 2004년 쌍용자동차가 중국 상하이차(SAIC)에 인수된 후 2009년 마힌드라그룹에 재매각될 당시 대규모 정리해고 사태가 있었다. 최근 고고도미사일방어체계(THAAD·사드) 여파로 중국 정부가 노골적으로 한국 기업을 때리는 상황에서 견실한 국내 제조업체를 중국에 매각하는 것이 옳은지에 대한 비판도 크다. 금호아시아나는 중국 기업들과도 컨소시엄을 구성할 수 있다고 밝혔다. 또 유상증자 등 다각도의 경쟁력 강화 방안을 구상하고 있다고 밝혔다.

④마무리 안 된 ‘금호’ 상표권

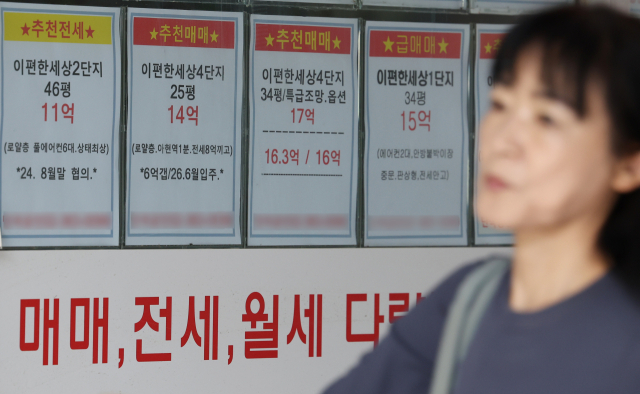

채권단 일각에서는 금호 상표권 사용료가 빌미가 돼 계약이 틀어질 수 있다고 우려한다. 채권단의 한 관계자는 “더블스타는 금호의 글로벌 브랜드를 사려는 생각이 강해 1조원에 가까운 높은 가격을 제시한 것”이라면서 “브랜드 사용권은 금호산업과 금호석화에 있어 이 문제가 해결되지 않은 상태에서 계약이 체결됐다”고 말했다. 최악의 경우 박 회장 측인 금호산업이 끝까지 브랜드 사용권한을 줄 수 없다고 버티면 더블스타는 인수가격을 낮춰달라고 할 수 있고 이 경우 더블스타가 아닌 차순위협상자로 대상이 바뀔 수 있다.

한편 더블스타는 이날 산업은행·우리은행 등 금호타이어 채권단과 42.01%의 지분을 9,550억원에 인수하는 주식매매계약(SPA)을 체결했다. 채권단은 3일 이내 해당 계약조건을 박 회장에게 통보할 예정이다. 박 회장이 30일 이내에 우선매수권을 행사하지 않으면 더블스타가 금호타이어의 주인이 된다. /강도원·임세원·박시진기자 theone@sedaily.com