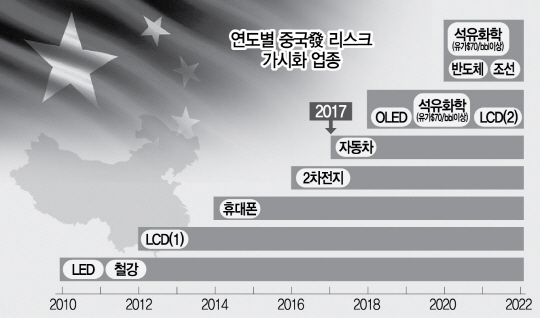

디스플레이와 반도체 등 우리나라 중추 산업을 바짝 쫓아오는 중국의 위협에 대해 국내 산업계가 느끼는 공포는 이미 광범위하게 확산됐다. 특히 한중 기술격차 축소에 따른 반도체·디스플레이 위기론은 과거 어느 때보다 자주 불거지고 있다. 기존에 중국이 저가로 승부를 걸었다면 앞으로는 기술을 좁히는 식으로 추격하고 있어 국내 기업 입장에서는 치명타를 입을 수 있기 때문이다.

13일 한국산업기술평가관리원에 따르면 우리나라 반도체·디스플레이 기술 수준은 중국에 고작 1.2년 앞서는 정도로 나타났다. 더구나 중국의 물량 공세는 혀를 내두를 정도다. 반도체 굴기를 천명한 ‘중국 제조 2025년’의 핵심 내용은 오는 2025년까지 반도체 분야에 200조원을 투자한다는 것이다. 여기에 자국산 반도체 비율도 70%까지 끌어올리겠다고 선언했다.

하나금융경영연구소는 이같은 중국의 대규모 자본투자가 가시적인 성과를 내기 시작하는 시기로 내년 2·4분기를 지목했다. 칭화유니(낸드), 푸젠진화(D램), 허페이창신(D램) 등 내년 완공되는 중국 메모리 공장의 생산량은 월 26만장으로 삼성전자의 20% 수준이다. 2020년 이후 반도체 수요 증가세가 꺾이는 상황에서 중국이 대량 공급에 나서면 삼성전자가 직격탄을 맞을 수도 있다. 삼성전자 내부에서조차 “우리의 1등은 시한부 인생과 비슷하다”는 말이 나온다. 그만큼 위기감이 적지 않다.

디스플레이도 최근 액정표시장치(LCD) 가격 하락으로 인한 수익성 악화와 중국의 물량 공세라는 이중고에 직면했다. 재계의 한 관계자는 “LCD 시장의 경우 이미 공급과잉인데 중국업체가 계속 생산을 늘리고 있다”며 “최대 디스플레이 업체인 BOE를 포함해 차이나스타, 대만 폭스콘 등 중화권 기업들이 내년부터 2020년까지 추가로 가동하는 LCD 공장만 7개”라고 말했다. LCD 출하량 1위 자리는 지난 3·4분기부터 BOE 몫이 됐고, 삼성디스플레이는 대형 LCD 비중을 줄이며 사실상 LCD 시장에서 철수 수순을 밟고 있다. 특히 내년 말부터 중국 유기발광다이오드(OLED) 물량이 출하되기 시작하면 중저가 시장에서부터 중국 제품의 시장 잠식이 시작될 것으로 전망된다. 심지어 대형 LCD패널 가격이 20%까지 하락할 것이라는 관측도 나온다.

특히 디스플레이와 반도체는 설비투자 비중이 큰 산업인데 불황이 닥치면 국내 설비투자가 곤두박질칠 수 있다. 이선호 산업은행 산업기술리서치센터장은 “기업들이 보수적 투자 기조에서 탈피해 투자환경을 긍정적으로 평가하고 있다고 판단되나 반도체 등 특정업종 중심의 투자 확대에 따른 리스크에 대비할 필요가 있다”고 지적했다.

자동차는 세계 최대 시장인 중국에서의 부진이 이어질 것으로 보인다. 상대적으로 소득이 낮은 중국 중서부도시에서 소형 SUV 중심으로 수요가 늘어날 전망인데 Refine S3, Haval H6, Trumpchi GS4 같은 동급 대비 저렴한 로컬 업체의 주력 모델 성장이 만만찮다. 중국의 경우 정치적 문제로 돌아선 현지 소비자의 마음이 단시간에 돌아오기 어렵다는 점도 고민이다. 게다가 현대자동차그룹 글로벌경영연구소는 내년 중국 차 시장이 사상 최초로 마이너스(-1.3%) 성장을 할 것으로 내다봤다.

이로 인해 하나금융경영연구소는 중국발 불황이 우려되는 반도체·디스플레이·자동차 등 3개 업종에 대해 경기 전망을 1~2단계씩 하향 조정했다. 호황 업종인 반도체의 전망 하향에 대해 이주완 연구위원은 “반도체 가격이 다소 조정 받겠으나 여전히 높은 수준을 유지함으로써 호황은 내년에도 이어지겠지만 미래 방향성과 성장률 등을 고려할 때 현 시점에서 전망치를 한 단계 내리는 게 현명하다”고 설명했다. /황정원·조민규·신희철기자 garden@sedaily.com