지난 2017년 국내 기업공개(IPO) 시장은 진에어·스튜디오드래곤 등 대어급 기업의 IPO를 주관한 미래에셋대우의 독무대로 끝났다. 채권발행(DCM)은 KB증권이, 자금조달은 NH투자증권이 이변 없이 1위 자리를 지켰다.

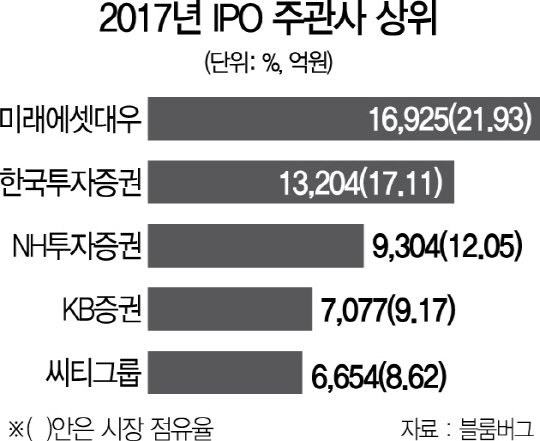

블룸버그가 1일 발표한 2017년 자본시장 리그테이블에 따르면 지난해 국내 IPO 시장의 규모는 총 7조7,184억원(80건)으로 2016년 대비 26.4% 늘었다. 3·4분기 상장된 중국 기업 컬러레이홀딩스(532억원)와 4·4분기 티슈진 예탁증권(2,025억원)의 영향이 컸다.

미래에셋대우는 한 해 동안 총 1조6,925억원(14건) 규모의 IPO를 주관해 시장 점유율 21.93%로 1위를 차지했다. 미래에셋대우는 상반기까지 IPO 공모에서 6위에 그쳤지만 하반기 전체 시장의 46.41%에 달하는 1조3,642억원(10건)의 IPO를 주관하며 대우증권 인수 첫해에 쾌거를 이뤘다. 한국투자증권은 3·4분기까지 1위 자리를 지켰지만 미래에셋대우가 4·4분기 진에어·스튜디오드래곤·씨티케이코스메틱스 등 대형 IPO를 싹쓸이하면서 2위로 밀려났다. 한국투자증권은 총 1조3,204억원(17건)의 IPO를 주관해 시장 점유율 17.11%를 차지했다. NH투자증권은 최근 수년간 1위 자리를 유지했지만 하반기 IPO 공모가 단 2개사에 그쳐 3위로 밀려났다. NH투자증권은 연간 총 9,304억원(11건)의 IPO를 주관해 시장 점유율 12.05%를 차지했다. 섹터별로는 넷마블게임즈·삼양옵틱스·메카로·필옵틱스·야스·덕우전자·서진시스템 등 정보기술(IT) 섹터에서 총 3조2,670억원(22건)의 IPO 공모가 이뤄졌다. 지난해 전체 IPO 시장에서 기술 섹터는 시장의 42.33%를 차지했다.

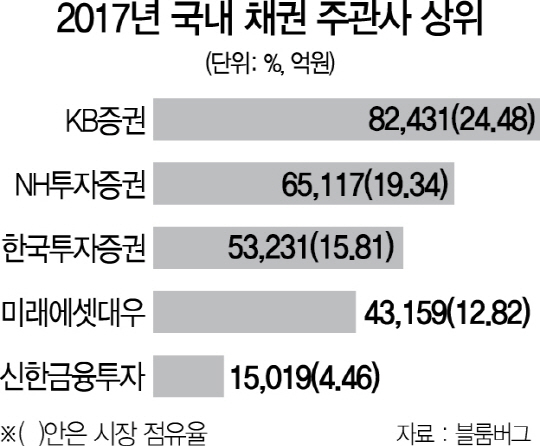

DCM 부문은 KB증권이 이변 없이 점유율 24.48%로 2016년에 이어 2017년에도 1위 자리를 지켰다. KB증권은 LG화학(8,000억원), 한화생명보험(5,000억원), 동부화재해상보험(4,990억원) 등 지난해 총 8조2,432억원(147건)의 채권 발행을 주관했다. NH투자증권은 6조5,118억원(113건)을 조달해 2위를 차지했다.

주식모집·매출 자금조달 분야에서는 NH투자증권이 총 주관 규모 3조9,224억원, 시장 점유율 23.77%로 압도적인 1위를 차지했다. NH투자증권은 지난해 현대로보틱스·오리온홀딩스·맥쿼리한국인프라투융자회사 등의 유상증자를 주관했다.