4일 금융투자업계에 따르면 지난 2월말까지 지난해 4·4분기에 예상치를 상회하는 영업이익을 발표한 기업이 29%에 불과했다. 순이익은 19%의 기업만이 기대치를 웃돌았다. 예상치를 100이라고 가정했을 때 영업이익의 경우 87%, 순이익은 70% 수준을 달성한 수준이다. 기대에 못 미치는 실적에 불안한 가운데 미국의 철강 통상 압박으로 인한 코스피 상장사의 올해 이익 전망치를 추가로 낮출 수도 있다.

부진한 실적을 두고 계절적인 영향이라는 분석이지만 4·4분기 실적 발표 이후 이익 추정치가 하향 조정되고 있는 상황이다. 지난 2월 외국인과 기관이 각각 1조원 안팎의 순매도를 기록한 것도 실적 부진 우려의 영향이 적지 않다.

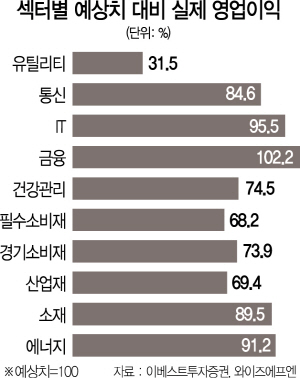

이런 가운데 영업이익 추정치가 상향 조정된 기업이 눈에 띈다. 염동찬 이베스트투자증권 연구원은 “올해 영업이익은 연초 대비 3.4% 하향 조정(코스피200 기준)된 상태인데, 여기에는 삼성전자와 유틸리티 업종의 이익추정치 하향 조정이 가장 크게 기여했다”며 “실적이 긍정적으로 발표된 금융 업종은 이익추정치가 상향 조정된 점과 삼성전자를 제외한 IT 업종 역시 이익추정치가 오히려 상향 조정된 점은 주목할만한 부분”이라고 분석했다.

금리 상승에 대한 우려를 고려하면 가치주의 비중을 확대하는 전략도 필요하다. 염동찬 연구원은 “불황기에는 성장성 있는 기업이 많지 않아 성장주가 프리미엄을 받지만 호황국면에는 성장성은 높지 않더라도 밸류에이션이 덜 오른 기업들이 좀 더 각광을 받는다”며 “최근 실적과 금리, 밸류에이션을 고려할 때 은행, 증권 등 금융주 비중을 확대하라”고 추천했다.

금리 상승기일 수록 주도주에 집중해야 한다는 분석도 나온다. 이진우 메리츠종금증권 연구원은 “주가 상승이 가팔랐던 IT 버블 때를 봐도 금리 인상과 시중 금리 상승이 진행됐지만 금리 상승이 주도주의 훼손으로 이어지기 보다는 주가 상승 탄력이 강화됐다”며 “현재 미국 내에서도 FANG과 가치주의 강세는 공존하는 만큼 국내도 IT + 시크리컬(경기민감주) 조합이 재연될 가능성이 높다”고 예상했다.