아프로파이낸셜그룹의 계열사 오케이캐피탈이 창사 이래 첫 공모 회사채를 발행한지 두 달 만에 다시 공모채 발행을 추진한다. 금리인상에 선제적으로 대응하고 자금 조달 구조를 다변화하겠다는 전략이다. 연이은 오케이캐피탈의 공모채 발생 성공 여부가 캐피탈 업계 자본조달 경쟁력의 시험대가 될 것이란 분석도 나온다.

29일 투자은행(IB) 업계에 따르면 오케이캐피탈은 다음 달 200억원 안팎의 공모 회사채 발행을 추진하고 있는 것으로 알려졌다. 지난 6월 200억원 규모로 창사 이래 첫 회사채를 발행한 바 있다. 그 동안 오케이캐피탈은 사모 회사채 중심으로 자금을 조달했다. 올해 2월엔 1년 만기 140억원 규모 사모 회사채를 발행했다.

지난 달 19일 오케이캐피탈은 창립 이후 첫 공모 회사채 수요예측은 예상을 뛰어넘는 성공이었다. 1년물 200억원 규모로 자금조달을 진행한 당시 수요예측에서는 490억원 가량 주문이 들어오며 흥행에 대성공 했다. 최종적으로 330억원 자금조달에 성공했다. 희망 금리 범위는 3.6~4%였는데 높은 수요로 3.65%에서 발행수익률을 낮췄다.

오케이캐피탈의 신용등급은 한국기업평가와 한국신용평가 기준 BBB+(안정적)다. 지난해까지만 해도 BBB0 수준이었다.

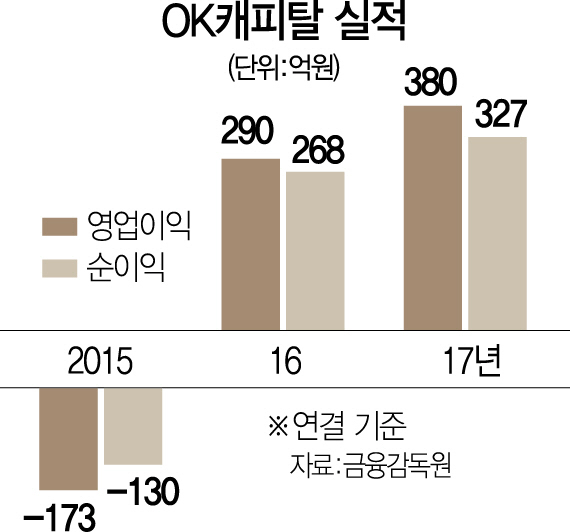

오케이캐피탈은 연이은 공모 회사채 발행으로 자금 조달 구조를 다변화 하며 그간 성장세를 이어갈 것으로 전망된다. 오케이캐피탈의 지난해 총 자산은 1조5,611억원으로 전년(1조1,806억원) 대비 30% 이상 증가했다. 당기순이익 역시 2016년 268억원에서 지난해 326억원으로 고성장세를 이어가고 있다. 1975년 설립된 오케이캐피탈은 2000년 씨티그룹에 인수된 뒤 2016년 아프로파이낸셜에게 다시 매각됐다.