“중국이 희토류 수출관리에 나서면 미국·일본·한국은 손에 땀을 쥐게 될 것이다.” (시나재경 사설)

미중 무역전쟁의 와중에 29일 중국 국가발전개혁위원회가 희토류의 ‘무기화’를 노골적으로 경고한 것은 예정된 수순이다. 중국 정부는 미국 내 희토류 수급이 ‘중국의 손아귀’에 있으며 희토류 독점을 통해 미국 첨단기술 분야의 ‘생명줄’을 통제할 수 있을 것이라는 기대를 대놓고 나타내고 있다. 문제는 희토류를 무역전쟁의 무기로 활용하고 있는 중국이 미국과 공조할 가능성이 있는 한국·일본 등에도 경고를 보내고 있다는 점이다. 국내 대표 산업인 전기차 배터리, 반도체 제조 과정에 사용되는 희토류를 기업들은 1년분, 광물자원공사는 100일 정도분을 비축하고 있다. 자칫 실제로 공급중단이 빚어지고 장기화되면 속수무책이 될 수 있다.

◇‘희토류 무기화’에 바짝 긴장하는 전기차 배터리=국내 기업들은 중국이 무역분쟁에서 희토류를 활용할 수 있다는 신호를 보내자 관련 이슈가 국내 산업계에 미칠 파장을 주시하고 있다. 희토류는 첨단산업에 쓰이는 필수 원료다. 희토류 없이는 휴대폰·반도체·전기차, 심지어 미사일과 레이더 등 첨단 군사무기도 제조할 수 없다. 희토류는 또 철강·세라믹 등 전통산업 분야와 최근 각광을 받고 있는 신재생에너지·의료·항공·농업 분야에도 빠지지 않고 쓰여 ‘첨단산업의 비타민’으로 불린다.

지난 몇 년간 희토류 수입선 다변화 등으로 어느 정도 대비는 가능하지만, 실제 중국이 희토류 수출중단을 선언할 경우 제품 가격 상승이나 생산공정 차질이 발생할 수 있다.

우선 삼성전자(005930)·SK하이닉스(000660) 같은 반도체 업체들은 중국 등에 편중된 희토류 수급선을 다변화하는 데 치중하고 있다. 국내 기업들은 중국이 미국을 상대로 희토류 카드를 꺼내 들 경우 경쟁사인 마이크론의 생산도 차질을 빚을 수 있다는 점에서 매출 확대의 기회가 될 수 있다는 전망도 하고 있다. 반도체 업계의 한 관계자는 “희토류 수급은 지정학적 이슈나 국가 간 갈등이 빚어질 때마다 나오는 만큼 공급선을 복수로 가져가 리스크를 헤지하는 게 최선”이라고 말했다.

전기차 배터리를 생산하는 LG화학과 SK이노베이션(096770) 등도 중국의 움직임을 예의 주시하고 있다. 전기차 배터리의 필수 원료인 코발트·리튬·니켈 등을 해외에서 조달하기 때문이다. 다만 국내 업체들은 이들 광물의 수입선을 호주와 콩고 등으로 다변화해놓은 상황이어서 중국의 희토류 무기화를 어느 정도 감당할 수 있다는 입장이다.

◇中 의존도 낮추려는 정부=우리 정부도 중국의 희토류 무기화 카드에 긴장하고 있다. 정부의 한 고위관계자는 “우리가 노골적으로 미국 편을 들지 않는 한 중국이 국내에 희토류 공급을 중단할 가능성은 높지 않다”면서도 “전 세계 희토류 소비국의 중국 의존도가 높다 보니 중국이 일부 국가에 수출을 제한하면 거래 가격이 단기적으로 뛸 수는 있다”고 전했다.

정부는 우선 희토류를 수입하는 기업들의 비축량을 점검하고 나섰다. 산업통상자원부의 자체 조사 결과 국내 주요 수요 기업들은 1년여의 물량을 미리 확보해놓은 것으로 파악됐다. 정부는 희토류 수급이 불안정할 경우 광물자원공사가 비축해둔 물량을 활용하는 방안도 고려하고 있다. 광물자원공사는 국내 수요량 기준 최대 100일 동안 활용할 수 있는 희토류를 갖춰놓고 있다.

정부는 또 장기적으로 수급처를 다양화해 중국 의존도를 줄여나간다는 계획이다. 채산성과 환경오염 문제 때문에 중국 수입에 기댔던 미국은 최근 희토류 광구 개발을 재개하고 호주 광산 업체와 협력해 희토류 공장 건설에 나서는 등 수급처를 다변화하는 움직임을 보이고 있다. 산업부의 한 관계자는 “이미 기업들의 전체 수입 물량에서 중국산이 차지하는 비중은 60% 수준으로, 90%를 웃돌던 예년에 비해 상당 부분 줄어들었다”며 “희토류 가격이 오를수록 각국이 자체 생산에 나설 것이므로 중국 의존도를 한층 더 낮출 수 있을 것으로 보고 있다”고 말했다.

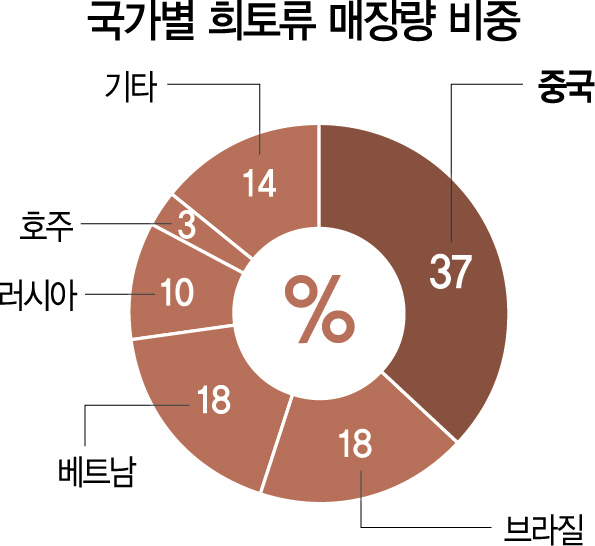

막대한 매장량에도 불구하고 아직 희토류 채굴에 나서지 않은 국가들이 많다는 점에서 중국이 희토류 무기화 카드를 쉽게 꺼내 들지 못할 것이라는 분석도 나온다. 미국지질조사국에 따르면 브라질과 베트남은 각각 전 세계 희토류 매장량의 18%를 보유하고 있지만 채굴량 비중은 1%가 채 되지 않는다. 반면 전 세계 희토류 매장량의 37%를 차지하고 있는 중국의 채굴량 비중은 71%에 달한다. 특히 2016년 기준 전 세계 희토류 소비량 12만3,000톤 가운데 중국이 8만5,000톤으로 69%의 비중을 차지했다는 점에서 희토류 무기화가 전 세계적으로 확대될 경우 중국이 되레 곤란해질 수 있다.

하이브리드 전기모터 등에 사용되는 네오디뮴과 세륨 같은 희토류 가격이 떨어지는 추세여서 자원 무기화 시점이 좋지 않다는 지적도 제기된다. 2017년 9월 톤당 7만7,500달러까지 치솟았던 네오디뮴 가격은 이달 4만2,600달러로, 세륨 가격도 같은 기간 톤당 3,000달러에서 1,890달러로 각각 낮아졌다. /세종=김우보기자 베이징=최수문특파원 양철민기자 ubo@sedaily.com