코스닥 상장사들이 증시 부진으로 증자가 막히자 CB(전환사채)를 쏟아내고 있다. 일부 기업의 CB 발행 규모는 시가총액을 넘어서는 등 기업가치를 고려하지 않은 무분별한 CB 발행이 이뤄지고 있다는 지적이 나온다. 가뜩이나 기업 실적 악화, 주가 하락 등으로 어려움을 겪고 있는 코스닥 시장에서 CB 발행에 따른 과도한 주식 전환 물량이 수급에 부담을 가중시킬 것이라는 우려가 크다.

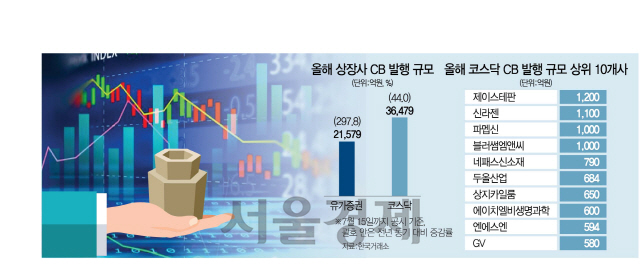

21일 한국거래소에 따르면 올해 들어(15일 기준) 코스닥 상장사의 CB 발행 공시는 348건(정정 공시 포함)으로 전년 동기 대비 41.5% 급증했다. 같은 기간 CB 발행을 통해 조달하려는 자금 규모 역시 3조 6,479억원으로 44%나 늘었다. BW(신주인수권부사채) 발행 공시 역시 19건, 자금 총액 2,371억원으로 전년 동기보다 증가했지만 규모·증가율 모두 CB에 뒤처진다. CB는 정해진 조건에 따라 주식으로 바꿀 수 있는 권리가 부여된 채권이다. 투자자는 주가가 전환가격보다 높아지면 주식으로 바꿔 시세차익을 기대할 수 있고 발행기업은 시중 금리보다 낮은 이자로 자금을 조달할 수 있는 것이 장점으로 꼽힌다. BW는 특정 가격으로 주식을 살 수 있는 권리가 있는 채권이다.

CB가 상장사의 주요 자금 조달 경로가 된 것은 지난해 4월 정부의 코스닥활성화 정책에 따른 코스닥벤처펀드 출범과 2013년 신주인수권 만을 분리해 대주주 등에게 양도할 수 있는 분리형 BW 발행 금지 여파로 분석된다. 대주주가 CB를 다시 사들여 주식으로 전환 가능한 콜옵션부 CB가 분리형 BW의 대안으로 자리 잡았고, 자산의 절반 이상을 코스닥 상장사 주식 및 CB·BW 등에 투자하는 코스닥벤처펀드 출시로 CB 발행 수요가 대폭 확대된 것으로 평가된다. 특히 기업 자금조달 루트인 유상증자가 올 들어 주가 하락으로 신주 투자 매력이 떨어지면서 지지부진한 탓도 영향을 미쳤다. 한국예탁결제원이 집계한 올 상반기 코스닥 상장사 유상증자 금액은 전년 동기 대비 56.4% 급감한 8,857억원에 그쳤다.

코스닥 시장에서는 CB 발행 규모가 시총을 넘어서는 등 과열 양상이다. 시총 800억원대의 프린터 제조 기업 제이스테판(096690)은 5월 10차례에 걸쳐 운영 자금 조달 목적으로 1,200억원에 달하는 CB 발행 계획을 공시했다. 코스닥 상장사 중 가장 많은 규모다. 1,100억원의 신라젠(215600), 1,000억원의 파멥신(208340)·블러썸엠앤씨(263920) 등이 그 뒤를 잇는다. 다산네트웍스(039560)는 5월 100억원 규모 CB 발행 공시에 이어 16일 310억원 CB 발행을 재차 공시하자 증권가에서 “무분별한 CB 발행으로 소액주주 피해가 불가피하다”는 지적이 나오기도 했다.

유가증권시장에서도 아시아나항공(020560), 웅진씽크빅(095720) 등 재무 사정이 악화된 기업들이 대규모 CB 발행에 나서면서 총 규모가 2조 1,579억원으로 전년 동기 대비 297.8% 급증했다. 주가 하락 시 전환 가능한 주식 물량이 늘어나는 전환 가격 조정(리픽싱) 조건 역시 시장의 불안 요소로 지목된다. 황세운 자본시장연구원 연구위원은 “투자자에게 인센티브를 제공하기 위해 리픽싱 조건의 CB 발행이 늘어나는 추세”라며 “최근 약세장에서는 리픽싱 조건으로 주가 하락 압력이 더 커지게 된다”고 설명했다.