전자상거래 기업 티몬이 미래에셋대우증권을 기업공개(IPO) 주관사로 선정하고 내년 상장을 위한 본격적인 행보에 나선다. 초반 흥행 저조로 상장주관사 재선정 작업을 거치는 등 주관사 선정 과정에 우여곡절을 겪었던 티몬이 결국 IPO 강자인 미래에셋대우를 주관사로 맞이하며 내년 증시 입성에 전환점을 맞게 됐다.

27일 투자은행(IB) 업계에 따르면 미래에셋대우증권은 최근 티몬으로부터 상장 주관사에 선정됐다는 소식을 통보받았다. IB 업계의 한 관계자는 “NH투자증권과 노무라 증권 등 국내외 대형 IPO 강자들이 참여한 티몬의 IPO 파트너 선정 경쟁에 미래에셋대우가 낙점됐다”며 “막판 대형 증권사들의 잇단 참여로 당초 공동주관사 등의 이야기도 업계에 흘러나왔지만 티몬 IPO 주관사 선정 경쟁에 가장 막차를 탔던 미래에셋대우가 단독 선정됐다”고 말했다.

IB 관계자는 이어 “이날 오전 IPO 경쟁에 참여했던 다른 주관사들에게도 주관사 선정 결과가 통보된 것으로 안다”고 덧붙였다.

앞서 티몬의 IPO 주관사 선정을 두고 앞서 참여를 선언했던 삼성증권과 대신증권·신한금융투자와 함께 미래에셋대우·NH투자증권 등 대형 증권사와 외국계 증권사인 노무라증권이 본격적인 경쟁을 했다.

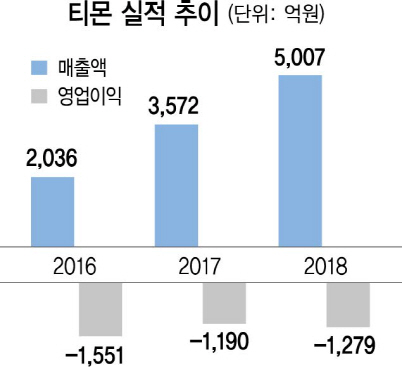

당초 티몬은 주요 증권사에 입찰제안요청서(RFP)를 보냈지만 대형사들이 참여를 주저하는 등 예상외의 저조한 관심에 일각에서는 IPO 일정이 미뤄지는 것이 아니냐는 우려의 소리도 나왔다. 증권사들의 발목을 잡은 건 ‘치킨게임’ 식으로 흘러가는 e커머스 업체의 과다한 경쟁과 이에 따른 실적 저하 등으로 향후 전망이 밝지 않다는 점이다. 실제로 티몬은 지난 2018년 영업적자 1,278억원을 기록했고 회사의 자본 총계 역시 -4,346억원으로 완전자본잠식 상태다. 여기에 막대한 자금을 투자하고 있는 쿠팡과 위메프 등 경쟁업체의 질주도 부담으로 작용했다는 평가다. 결국 업계에서는 조 단위 규모의 기업가치에도 티몬 측이 기대하는 최소 4,000억원 이상의 신주를 선뜻 떠안기에 부담이었다는 분석이다. 결국 증권사들의 참여 부족으로 어려움을 겪던 국내 최초 소셜커머스 기업이라는 타이틀이 무색하게 티몬은 상장주관사 재선정 작업까지 거쳤다.

하지만 최근 코로나19로 티몬의 상황은 반전됐다.

사회적 거리두기 캠페인 등으로 집에서 머무는 시간이 많아지면서 e커머스 업체들이 특수를 누리고 있는데다 코로나19가 종식된다고 하더라도 온라인 장보기에 익숙해진 트렌드가 지속될 것이라는 관측 때문이다. 실제로 티몬은 3월 1억6,000만원의 플러스 영업이익을 기록하며 10년째 적자를 기록하고 있는 e커머스 업계 최초로 흑자 시대를 열었다. IB 업계 관계자는 “티몬의 월 실적이 처음으로 흑자를 기록하는 등 코로나19로 인해 e커머스에 대한 전망이 긍정적으로 돌아선 점이 대형 IB들이 티몬 IPO에 뛰어들게 된 계기”라고 말했다. 여기에 올해 상장을 추진하던 많은 기업이 코로나19 여파로 주가가 급락하자 IPO 일정을 연기하거나 철회하면서 내년 상장을 목표로 뛰고 있는 티몬에 더욱 관심이 높아졌다는 분석도 나온다.