SK(034730)그룹 내 건설 계열사인 SK에코플랜트가 연이은 인수합병(M&A)으로 몸집이 불며 부채비율이 급증하자 이례적으로 인수 금융을 활용한 것으로 확인됐다. 추가 회사채 발행에 따른 부담을 덜면서 자금 조달 구조를 다각화해 주목된다.

15일 투자은행(IB) 업계에 따르면 SK에코플랜트는 최근 한국투자 프라이빗에쿼티(PE)가 보유 중인 도시환경·이메디원·그린환경기술 등 세 곳의 폐기물 처리 업체 인수를 위해 필요한 자금 2,000억 원 중 절반을 신한금융투자가 주선하는 인수 금융을 통해 마련했다. 조달 금리는 3.5% 수준으로 회사채를 발행할 때보다 높은 것으로 평가되지만 SK에코의 부채비율과 관계없이 담보 설정만으로 대규모 자금 조달이 가능해 회사 측이 선호한 것으로 전해졌다.

국내 대기업들은 보통 기업 인수 시 안정적 신용등급을 앞세워 저리로 회사채를 발행해 자금을 확보했다. 4% 이상의 금리를 요구하는 인수 금융보다 이자 비용이 낮은데 SK에코 역시 지난 7월 2% 중반 수준의 금리로 2~3년물 회사채 3,000억 원을 발행해 현금을 쌓은 바 있다. .

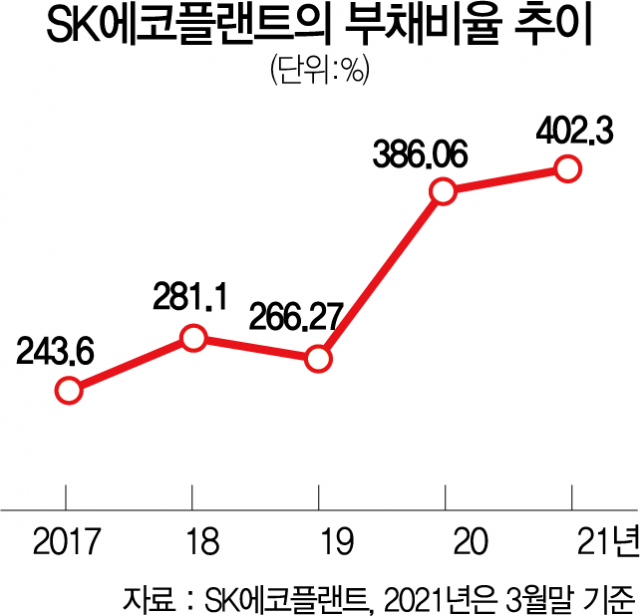

그러나 SK에코가 지난해 수처리 전문 업체 EMC홀딩스(현 환경시설관리)를 1조 500억 원에 인수하고 올 들어서도 폐기물 업체들의 인수를 이어가면서 부채비율이 크게 높아져 추가적인 회사채 발행 등에 발목이 잡힌 것으로 알려졌다. 2019년 266%에 머물던 SK에코의 부채비율은 지난해 말 386%로 급등한 데 이어 올 들어서는 400%를 훌쩍 넘어섰다. 회사 측은 부채 부담을 낮추려고 플랜트 부문 매각을 추진하고 있지만 아직 진행형이다.

SK에코는 올 들어 사모와 공모 형태로 지난해의 2배 규모인 8,000억 원의 회사채를 발행했고 신용등급은 ‘A-’로 높은 편이 아니어서 자칫 무리하게 회사채 추가 발행에 나서면 미매각이 발생해 회사 신용도에 타격을 받을 수 있다는 관측이다.

이에 비해 SK에코가 신한금투를 앞세워 단행한 인수 금융은 인수 업체의 자산이나 향후 현금 흐름을 담보로 간접적으로 대출을 받는 구조여서 금리는 회사채에 비해 높아도 조달 측면에서 장점이 컸던 것으로 전해졌다. IB 업계의 한 관계자는 “자금 조달원을 다각화해 외부 변동성에 대한 리스크 관리를 강화한 것도 긍정적”이라고 언급했다.