여신전문금융사채 조달 금리가 한 달 사이 30bp(1bp는 0.01%) 넘게 치솟으며 카드와 캐피탈 등 여전전문 금융회사들의 자금난이 심화하고 있다. 특히 캐피탈사들이 부동산 프로젝트파이낸싱(PF) 부실 우려를 비롯한 투자 심리 악화로 영업을 축소하면서 여전채 발행이 8개월 만에 순상환으로 전환했다.

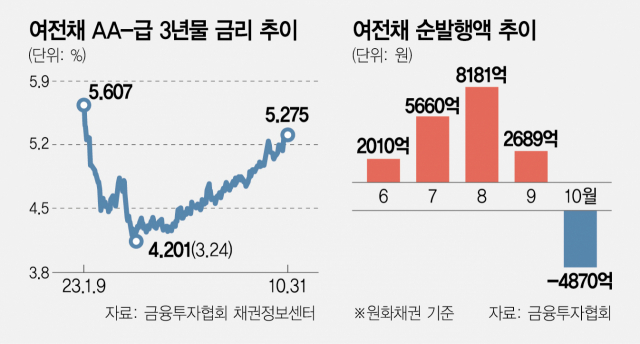

1일 금융투자협회의 채권정보센터에 따르면 신용평가 4개사 기준 ‘AA-’급 여전채 3년물 금리는 10월 말 5.275%로 9월 말(4.974%) 대비 30.1bp 올랐다. 3년물 민평금리는 지난달 4일(5.121%) 5%선을 1월 18일 이후 처음 돌파한 뒤 여전히 5%를 웃돌고 있다. 지난해 10월 레고랜드 사태로 급등한 3년물 금리는 3월 24일 4.201%까지 떨어져 자금 경색 국면이 진정세를 보였지만 약 7개월 만에 100bp 넘는 오름세로 돌아섰다.

여전채는 이에 따라 발행보다 채권 상환이 더 많은 ‘순상환’ 기조로 바뀌었다. 원화채권 기준 10월 말 여전채 잔액은 206조 9970억 원으로 9월 말 대비 4870억 원이 줄었다. 여전채 순상환은 올 2월(6119억 원) 이후 처음이다.

여전채는 카드사와 캐피탈사 등이 발행하는 채권이다. 여전사는 은행의 예금 같은 수신 기능이 없어 통상 필요 자금의 70% 안팎을 채권 발행으로 조달한다. 여전채 잔액이 줄어든다는 건 여전사들이 사업을 위한 운영 자금을 줄인다는 의미로 여전사 수익성도 악화할 수 밖에 없다.

여전채 발행 위축은 카드채(‘AA+’~‘AA-’)보다 신용등급이 낮은 캐피탈채(‘AA+’~‘BBB+’) 수급 악화가 견인했다. 카드채는 지난달에도 400억 원 순발행한 반면 캐피탈채는 5270억 원 순상환했다. 카드채 역시 8월 말까지만 해도 1조 원대 순발행을 기록한 것과 비교하면 발행 실적이 저조하다.

증권사의 한 관계자는 “금리가 높아질수록 캐피탈사들의 부동산PF 부실 우려가 높아져 캐피탈채 수요가 떨어지고 있다”며 “수급 확보가 어려워 발행을 연기하거나 취소하는 곳이 많다”고 말했다. 실제로 부동산PF 부실로 직격탄을 맞은 새마을금고가 지분을 보유한 캐피탈사의 경우 올 6월 이후 5개월 동안 순상환을 지속해 여전채 잔액이 5000억 원 가까이 줄었다.

금융당국이 은행채 발행 한도를 없애 은행채 공급이 크게 늘어난 것도 여전채 투심 악화에 영향을 미쳤다. 10월 은행채 순발행액은 7조 1193억 원으로 전월(4조 6800억 원) 대비 약 34% 늘었다. 금융 시장 불확실성이 높은 상황에서 시중 자금이 캐피탈채보다 신용등급이 우량한 은행채로 몰린 것이다.

문제는 발행이 막혀 있는 상황에서 만기가 돌아오는 여전채 규모가 올해보다 내년이 더 커 여전사들의 경영 건전성이 급격히 악화할 수 있다는 점이다. 캐피탈사 만기액은 2022년 38조 원에서 2023년 51조 원, 2024년 53조 원으로 증가한다. 카드사 만기액은 2022년 19조 원, 2023년 25조 원, 2024년 28조 원이다. 안소영 한화투자증권 연구원은 “여전채 신용스프레드가 확대 양상을 보이고 타 섹터 대비 상대적 약세 폭도 추가 확대될 수 있다”며 “내년 여전사의 수익성과 건전성은 저하될 것”이라고 내다봤다.

여전채 금리 상승과 여전사들의 영업 축소 장기화에 따라 대출길이 막힌 취약계층들이 불법 사금융으로 내몰릴 수 있다는 우려도 나온다. 금융당국 관계자는 “여전 업계에서 ‘렌탈자산’을 기반으로 한 자산유동화증권(ABS) 발행을 허가해달라는 요청이 많아 해외차입한도 확대를 비롯해 자금 조달수단을 늘릴 수 있는 방안들을 검토하고 있다”고 전했다.