우리금융지주가 롯데손해보험(000400) 인수전에 뛰어들었다. 블랙록·블랙스톤·콜버그크래비스로버츠(KKR) 등 글로벌 사모펀드(PEF) 운용사도 매각전에 참여해 롯데손보 인수 경쟁에 불이 붙을 것으로 전망된다. 롯데손보가 최근 2조 원에 주식매매계약(SPA)를 체결한 지오영을 넘어 올해 최대 몸값을 기록할지 주목된다.

24일 금융·투자은행(IB) 업계에 따르면 롯데손보 매각 주관사인 JP모건이 23일까지 접수한 인수의향서(LOI) 마감 결과 국내 금융지주사와 글로벌 프라이빗에쿼티(PE)가 대거 인수 경쟁에 참전한 것으로 알려졌다. 원매자들은 다음 주부터 가상데이터룸(VDR)을 통해 상세 실사를 진행한 뒤 6월께 본입찰에 참여한다.

금융지주사들은 생명보험사보다 성장성이 높은 손보사 인수를 통해 비은행 강화 전략을 추진하고 있다. 자산 기준 국내 손보 업계 7위 수준인 롯데손보를 품으면 상위권으로 치고 올라설 수 있기 때문이다.

우리금융은 2013년 우리아비바생명을 매각한 후 5대 금융그룹 중 유일하게 보험 사업이 없다. 이 때문에 시장에서는 일찌감치 우리금융이 롯데손보 인수 경쟁에 뛰어들 것으로 예상돼왔다.

신한금융지주와 하나금융지주의 경우 예비 입찰에 참여하지 않았지만 시장 상황에 따라 언제든 들어올 수 있는 잠재 후보군으로 꼽힌다. 신한금융은 내부적으로 롯데손보 인수를 검토했으나 포트폴리오 확대보다는 펀더멘털 관리에 무게를 두는 것으로 알려졌다. 신한금융은 2018년 오렌지라이프(현 신한라이프)를 인수했지만 손보 분야는 아픈 손가락이다. 하나금융 역시 막판까지 고려하다 LOI를 제출하지 않았다. 하나금융은 생명보험사와 손해보험사를 모두 보유하고 있지만 사실상 그룹 기여도가 거의 없다. 지난해 하나생명의 순이익은 54억 원에 그치고 하나손해보험(옛 더케이손해보험)은 879억 원의 순손실을 기록했다. 하나금융은 지난해 KDB생명 인수를 추진했다가 철회하기도 했다. KB금융은 롯데손보를 품으면 초격차 리딩금융그룹이 될 수 있어 후보군에 거론된다.

다만 금융지주들은 정부의 밸류업 기조 속에 주주 환원 확대와 충당금 확충, 주가연계증권(ELS) 배상, 주주 환원 지표인 보통주 자본비율(CET1) 강화 등으로 실탄의 제약이 있다는 점이 관건이다.

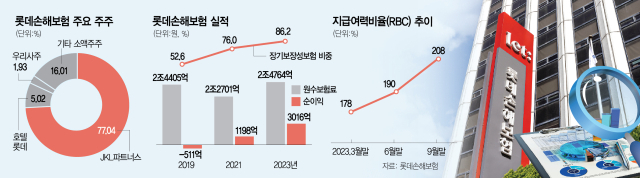

JKL파트너스는 2019년 롯데손보를 인수한 직후 500여 명의 희망퇴직을 받았고 디지털 전환과 자체 설계사 플랫폼 강화, 상품 포트폴리오 재구성 등의 체질 개선에 나섰다. 그 결과 롯데손보는 지난해 영업이익 3963억 원, 당기순이익 3016억 원으로 창사 이후 최대 실적을 올렸다. 항공기·인프라와 부동산 등의 자산을 처분하고 프로젝트파이낸싱(PF) 문제가 됐던 자산을 리파이낸싱(자금 재조달)해 대체투자 익스포저(위험 노출액)를 줄였다.

특히 장기 보장성 보험 원수보험료는 지난해 2조 1336억 원으로 전년 대비 13.1% 증가했고 장기 보장성 보험 비중은 2019년 52.6%에서 지난해 86.2%까지 상승했다. 보험계약마진(CSM)도 1년 새 42.9% 성장한 2조 3966억 원을 기록했다. CSM은 보험사가 보유한 보험계약을 토대로 회사가 향후 창출할 수 있는 이익 규모를 판단하는 지표다. 지난해 말 순자산은 1조 2750억 원이며 재무 건전성을 나타내는 신지급여력비율(K-ICS)은 214.8%(잠정치)로 안정적인 수준이다. 통상 보험사는 순자산과 CSM을 합한 뒤 할인율과 경영권 프리미엄을 반영해 기업가치를 정한다. 매각가는 2조~3조 원이 거론된다.

이처럼 밸류업이 되면서 블랙록·블랙스톤·KKR 등 글로벌 PEF도 관심을 보이고 있다. 이 과정에서 JP모건이 잠재적 투자자들과 접촉하며 적극적인 마케팅을 펼친 것으로 전해졌다. JP모건은 지난해 글로벌 보험사 거래를 잇달아 성공시킨 경험을 갖고 있다. 최근 MG손해보험 인수전에 참여한 미국계 중형 금융 전문 PEF 운용사인 JC플라워도 후보군으로 거론된다. 업계 관계자는 “더 좋은 가격으로 더 좋은 매물을 잡기 위한 눈치전이 본격화될 것”이라고 말했다.

롯데손보 지분은 최대주주인 JKL파트너스(77.04%)와 호텔롯데(5.02%), 우리사주(1.93%), 기타 소액주주로 구성돼 있다. JKL파트너스는 2019년 3700억 원에 지분 53.49%를 사들인 뒤 3600억 원 규모의 유상증자를 통해 77.04%까지 지분율을 확대했다. 현재 시가총액은 약 1조 2000억 원이다. JKL파트너스는 올 10월 만기인 인수금융의 리파이낸싱(재조달) 작업과 롯데와의 브랜드 사용 기간을 연장하면서 시간에 쫓겨 가격을 떨어뜨리지 않겠다는 의지를 내비쳤다.