상장지수펀드(ETF) 시장 규모가 143조 원대로 급성장한 가운데 점유율을 높이기 위한 자산운용사들의 경쟁이 치열해지고 있습니다. 업계 1·2위인 삼성자산운용과 미래에셋자산운용을 필두로 중소운용사들까지 앞다퉈 보수를 낮추면서 일각에서는 업계 전체가 자멸할 수 있다는 우려까지 나오고 있는데요. 투자자들은 업계 경쟁에 따른 보수 인하는 무조건 좋은 게 아니냐며 반문하지만, 장기적으로는 운용사와 투자자 모두에게 악수(惡手)가 될 수 있다는 지적도 만만치 않습니다. 오늘 선데이 머니카페에서는 치킨게임으로 치닫고 있는 운용사간 ETF 수수료 인하 경쟁과 그에 따른 영향에 대해 짚어보도록 하겠습니다.

삼성이 쏘아올린 공...美 ETF 운용보수 0.0099%

수수료 인하 경쟁의 공을 쏘아올린 곳은 다름 아닌 업계 1위인 삼성자산운용입니다. 삼성운용은 지난달 ‘KODEX S&P500TR’ 등 미국 대표지수 ETF 4종의 운용보수를 기존 0.05%에서 업계 최저 수준인 0.0099%로 낮춘다고 밝혔습니다. 운용사 입장에서는 1억 원 어치를 ETF를 팔아도 수수료 수익이 1만 원이 채 안되는 셈입니다. 단순히 보수 인하에서 그치지 않고 마케팅 비용을 쏟아부으며 각종 플랫폼에서는 삼성운용의 ‘압도적 수수료 인하’ 광고가 끊임없이 흘러나옵니다. 업계 1위가 이렇게까지 해야 하나 의아할 정도입니다.

삼성이 이렇게 나오자 다른 운용사들도 잇따라 보수 인하 경쟁에 참전했습니다. 마이다스에셋자산운용은 지난달 19일 ‘마이다스 KoreaStock액티브 ETF’ 총보수를 연 0.62%에서 0.29% 인하하기로 했고요. 한화자산운용도 지난달 27일 ‘ARIRANG 200 ETF’ 총보수를 연 0.04%에서 0.017%로 인하했습니다. 순자산이 가장 큰 주력 상품의 수수료를 절반 이하로 낮출 정도로 다급함이 느껴지는 결정이었죠.

고민을 거듭하던 업계 2위 미래에셋자산운용 역시 결국 이달 10일 수수료 인하 경쟁에 뛰어들었습니다. 양도성예금증서(CD) 1년물 금리를 추종하는 ‘TIGER 1년CD액티브(합성) ETF’ 총보수를 연 0.05%에서 0.0098%로 인하했는데요. 삼성과는 달리 주식형이 아닌 채권형 상품이지만 삼성보다 보수를 0.0001%포인트 더 낮추면서 ‘국내 ETF 최저보수’라는 타이틀을 거머쥐었습니다.

140조 시장 사수하라...업계 1·2위 점유율 경쟁 ‘점입가경’

시장 1·2위 플레이어가 앞다퉈 수수료를 내리는 이유는 무엇일까요. 좁게 본다면 삼성과 미래의 점유율 경쟁 때문입니다. 업계에서는 국내주식과 채권형 ETF에서 강점을 갖고 있는 삼성자산운용이 해외 투자, 그 가운데서도 미국 관련 ETF 시장 점유율에서 미래에셋자산운용에 최근 크게 뒤처지면서 특단의 대책을 낸 것으로 보고 있습니다.

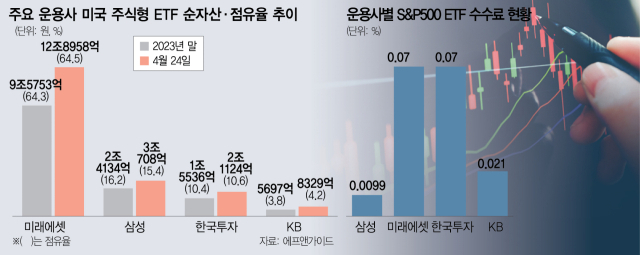

실제 금융정보 업체 에프앤가이드에 따르면 삼성운용의 미국 주식형 ETF 시장 점유율은 지난해 말 16.2%에서 지난달 24일 15.4%로 0.8%포인트 가까이 하락했습니다. 업계 3위인 한국투자신탁운용의 점유율 10.6%과도 이제 큰 차이가 나지 않게 된거죠. 반면 같은 기간 미래에셋운용의 점유율은 64.3%에서 64.5%로 소폭 증가했습니다.

올 들어 미국 주식 투자가 크게 늘어나는 상황에서 관련 ETF 경쟁력이 떨어지자 삼성운용의 전체 ETF 시장 점유율도 흔들리고 있습니다. 초창기 50%를 바라보던 삼성운용의 전체 ETF 시장 점유율은 40% 밑으로 내려앉았습니다. 핵심성과지표(KPI) 중 하나가 점유율인 삼성운용 입장에서는 무슨 수를 써서라도 업계 1위 자리를 굳건히 지켜야 하는데 상황이 이렇다보니 수수료 인하라는 마지막 카드를 꺼내든 셈입니다.

이처럼 전체 ETF 시장의 76%를 차지하는 양강인 삼성과 미래가 출혈경쟁에 나서자 나머지 중소형 운용사들은 울며 겨자먹기로 수수료를 내릴 수밖에 없습니다. 업계 한 관계자는 “삼성에 이어 미래까지 보수를 내리면서 중소형사들은 별다른 방법이 없다”며 “안그래도 ETF 비즈니스는 수익이 안나는데 상황이 이렇다보니 점점 더 힘이 빠진다”고 토로했습니다.

수익성 떨어지는 ‘계륵’ ETF...지속가능성↓

2020년 말 52조 원 수준이던 ETF 순자산은 지난해 말 121조를 넘어 3년 만에 2배 이상 불어날 정도로 급성장했습니다. 하지만 정작 ETF를 만들어 운용하는 운용사 중 수익을 내는 곳은 삼성과 미래 정도입니다. 그 외 나머지 운용사들에게 ETF는 포기하자니 시장 성장세가 너무 크고 공격적으로 뛰어들자니 초기 자본이 지나치게 투입되는 ‘계륵’과 같은 존재입니다.

업계 전문가들은 ETF 수수료 인하가 얼핏 보기엔 투자자들에게 무조건적인 이익을 가져다주는 것 같지만 장기적으로 보면 건강한 생태계 조성을 해치는 행동이라고 지적합니다. 수수료 수익이 감소하면 운용력들이 좋은 상품을 만들어 시장에 공급하려는 유인이 떨어지고 결국 대표지수를 따르는 패시브 상품만 가득할 가능성이 크기 때문입니다. 이는 좋은 투자상품의 공급을 막아 궁극적으로는 투자자들이 좋은 투자 기회를 놓치는 결과로 이어질 수 있습니다.

통상 ETF 시장이 성숙할수록 운용사만의 색깔을 지닌 개성있는 액티브 ETF가 증가하고 투자자들의 선택지가 다양해집니다. 이는 비단 한국뿐이 아닌 세계적인 현상입니다. 액티브 전략은 패시브에 비해 운용력들의 재량권이 커 벤치마크 대비 초과 수익을 추구하며 시장에서 이미 작동하고 있습니다.

예컨대 액티브 ETF 운용사인 타임폴리오자산운용이 지난해 출시한 ‘TIMEFOLIO 글로벌AI인공지능액티브 ETF’는 16일 기준 최근 1년새 93.7% 올라 국내에 상장된 인공지능(AI) 산업 투자 ETF 1위를 차지했습니다. 이 상품의 총보수는 연 0.8%로 여타 ETF 대비 상대적으로 높은 편이지만 이를 감안해도 수익률이 1위인 사실은 변함이 없습니다(모든 ETF 수익률은 보수 차감 후 결과입니다). 내 자산을 불려준 노동에 대한 정당한 비용을 지불하고 이는 더 나은 수익률로 돌아오는 지속가능한 선순환이 이뤄지고 있는 셈입니다.

업계 전체가 극단적 수수료 인하 경쟁으로 치닫는다면 운용사별 개성은 사라지고 타사 상품을 수수료만 더 낮춰 베껴 출시하는 행태만이 난무할 수 있습니다. 한 자산운용사 대표는 “압도적 보수 인하가 단기적으로는 투자자에게 좋을 수 있지만 장기적으로 좋은 상품의 출시 기회를 줄이고 ETF 시장 전체의 건강한 발전을 해치는 자멸 행위”라며 “업계의 지속 가능성을 위해 자제할 필요가 있다”고 지적했습니다.