신용등급 ‘BBB+’급 건설사 HL D&I(014790) 한라가 회사채 발행을 위한 기관투자가 수요예측에서 사실상 ‘완판’에 성공했다. 부동산 프로젝트파이낸싱(PF) 부실 전이 우려가 있음에도 불구하고 하반기부터 채권 금리가 완만하게 내려갈 것이란 전망에 힘입은 리테일 수요가 기관들의 매수세를 견인했다.

14일 투자은행(IB) 업계에 따르면 HL D&I 한라는 이날 600억 원어치 1년 만기 공모 회사채 수요예측에서 560억 원의 매수주문을 받았다. 앞서 올 2월 700억 원어치 수요예측 때 단 한 건의 주문도 받지 못했던 것과 비교하면 괄목할 만한 성과다. HL D&I 한라 회사채 발행 주관을 맡은 증권사의 한 관계자는 “고금리 채권에 대한 높은 리테일 수요에 집중한 세일즈 전략이 통했다”고 평가했다. 이번 발행은 KB증권과 키움증권이 공동으로 주관했다.

HL D&I 한라는 공모 희망 금리 범위(밴드)로 연 7.5~8.5%를 제시했는데 발행 금리는 연 8.5%로 정해질 예정이다. 이는 민간 채권 평가사들이 평가한 ‘BBB+’급 회사채의 평균 금리(전 거래일 5.826%)보다 약 267bp(1bp는 0.01%포인트)나 높은 수준이다.

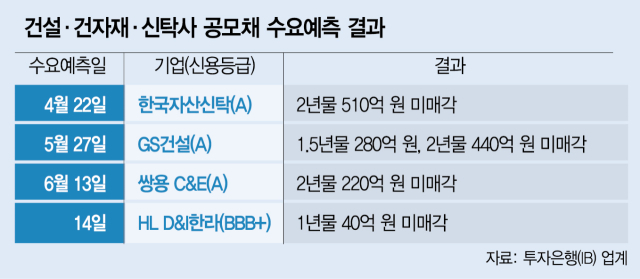

HL D&I의 수요예측 성공으로 지금까지 줄줄이 미매각을 기록해왔던 비우량 건설 업종 회사채에 대한 투자 심리가 호전될 수 있다는 기대감이 나온다. 지난달 27일 국내 5위의 건설사인 GS건설(006360)(신용등급 ‘A‘급)이 1000억 원 규모 회사채 수요예측에서 대규모 미매각을 기록했고, 한국자산신탁(123890)(A), 쌍용C&E(003410)(A) 등 신탁, 건자재 기업들도 수요예측서 모집물량을 다 채우지 못했다. 건설채 투자심리가 얼어붙자 신용등급이 ‘AA-’급으로 우량한 DL이앤씨(375500)도 회사채 발행을 이달 초로 예정했다가 다음 달 초로 미뤘다. DL이앤씨는 이날 만기가 돌아온 회사채 2000억 원을 현금 상환했다.

최근 회사채 시장에서 기관들로부터 외면 받은 기업들은 ‘수요예측 미매각→리테일 완판’의 공식을 따르고 있다. 개인 투자자들이 대기업 계열 건설사의 경우 부도 위험에 비해 연 7~8%의 이자율의 투자 매력이 높다고 느껴 발행 주관사를 맡은 증권사를 통해 인수 및 미매각 물량을 대거 사들이는 덕분이다. GS건설, 한국토지신탁 등도 수요예측 미매각 후 높은 리테일 수요에 결과적으로 자금 조달에 성공했다.

HL D&I 한라 역시 21일 만기가 돌아오는 630억 원 규모 회사채 및 기업어음(CP)을 상환하기 위한 자금을 무난히 조달할 수 있을 것으로 보인다. 인수단으로 참여한 산업은행이 미매각 물량을 최대 350억 원까지 인수하기로 한 것도 발행 부담을 줄였다. 미매각 물량 40억 원어치의 추가 청약 성과에 따라 산업은행 인수 물량이 정해질 예정이다.

다만, 공모채 시장의 문을 두드리는 것 자체가 여의치 않은 건설사들은 사모시장에서 높은 금리에 돈을 빌리거나 신용보증기금의 프라이머리담보부증권(P-CBO) 지원을 받으며 급한 불을 끄고 있다. 중견 건설사 한양은 14일 418억 원어치 사모채를 연 8.5% 금리로 발행했다. 강릉건설(7억 원), 계룡건설산업(400억 원) 등은 지난달 말 P-CBO를 발행했다.