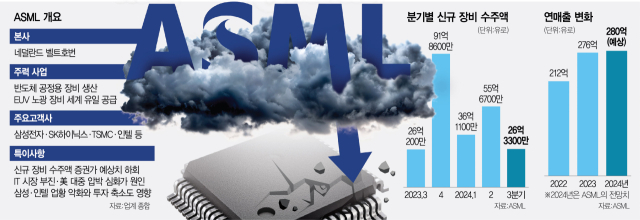

ASML이 15일(현지 시간) 내놓은 실적 전망치는 향후 몇 년간 이어질 글로벌 반도체 장비 투자 부진에 대한 예고편이 될 수 있다는 점에서 비상한 주목을 끌고 있다. 극자외선(EUV)을 비롯한 고급 반도체 장비는 수주·생산·납품·가동까지 통상 1년 이상이 걸린다. 주요 반도체 기업이 ASML 장비를 사용하는 만큼 수주 감소는 향후 몇 년간 반도체 공급이 줄어든다는 것을 의미한다. 다만 일각에서는 이번 실적 쇼크가 반도체 시장의 업사이클 종료로 이어지지 않을 것이라며 삼성전자(005930) 입장에서는 공급과잉 리스크를 줄이는 기회로 작용할 수 있다는 분석을 내놓았다.

당초 시장이 예상하던 53억 9000만 유로(약 8조 원)의 절반에도 못 미치는 ASML 3분기 장비 수주액에 결정적인 영향을 미친 기업은 인텔이다. 파운드리 복귀에 속도를 내던 인텔은 지난해 말 ASML이 생산한 첫 하이-NA EUV를 납품받는 등 공격적인 투자에 나섰다. 하이-NA EUV는 1㎚(나노미터·10억분의 1m)급 초미세공정 반도체를 만드는 필수 설비로 대당 가격이 5000억 원에 달한다.

미국에서만 1000억 달러(약 136조 원)에 달하는 파운드리 투자 계획을 내놓았던 ‘큰손’ 인텔은 올 2분기 대규모 적자를 기록하며 구조 조정에 들어갔다. 독일 마그데브루크에 들어설 예정이던 300억 유로(약 44조 4400억 원) 규모의 팹과 폴란드 팹 건설이 연기됐고 말레이시아 패키징 공장 가동 시점도 밀렸다. 반도체 업계는 인텔이 ASML에 넣었던 주문 다수를 취소 혹은 연기했을 것으로 보고 있다.

수주 부진과 수율 확보 문제로 가동률을 낮추고 있는 삼성전자도 주문을 줄였을 가능성이 크다는 분석이다. 삼성전자는 2019년부터 매년 10대 안팎의 EUV 장비를 구매했다. ASML은 지난해 말 1조 원을 들여 하이-NA EUV 센터를 한국에 짓기로 했다. 하이-NA EUV는 1나노대 공정 진입을 위한 필수 장비다.

최근 들어서는 투자가 지지부진하다. 반도체 업계에서는 삼성전자 최신 파운드리인 평택 2·3공장에서 올해 유의미한 설비 투자가 이뤄지지 않았다는 얘기가 나온다. 대당 3000억 원에 육박하는 EUV 노광기 투자가 올 들어 집행되지 않았고 연말까지도 새로운 투자 계획이 없는 것으로 알려졌다.

당분간 신규 투자가 이뤄질 가능성도 적다. 화성캠퍼스 2나노 라인은 기존 3나노 설비를 보완하는 수준에 머무는 만큼 유의미한 신규 노광기 도입을 기대하기 어렵다는 지적이 나온다. 당초 올해 말 가동이 목표였던 미국 텍사스주 테일러 공장도 첫 장비 반입 시점이 2026년으로 밀린 상태다. EUV를 포함한 모든 장비 반입 시점이 늦어지고 있다는 점을 단적으로 보여준다.

반도체 업황 전반에 대한 우려도 커지고 있다. 무엇보다 시장 지표인 메모리 재고와 가격 하락 폭이 심상치 않다. 삼성전자는 최근 3분기 실적 발표에서 메모리 업계 재고 수준이 12~16주로 늘었고 가격 상승 폭도 예상을 밑돌고 있다고 밝혔다. 시장조사 업체 D램익스체인지에 따르면 9월 PC용 D램과 범용 낸드플래시 고정 거래 가격은 8월보다 각각 17.1%, 11.4% 내려갔다.

반도체 업황에 대한 불안은 시장에 직격탄을 날렸다. 이날 ASML 주가는 16.26% 폭락했다. 1998년 이후 26년 만에 최대 하락 폭이다. 엔비디아는 4.69%, TSMC는 2.64%, 마이크론이 3.71% 내렸으며 반도체 종목으로 구성된 필라델피아반도체지수 역시 5.28%나 급락했다. 국내에서는 삼성전자가 2.46%, SK하이닉스가 2.18% 하락했고 일본에서는 도쿄일렉트론이 9.19% 폭락하며 글로벌 반도체 시총 4200억 달러가 증발했다. 특히 개인은 삼성전자 3138억 원을 순매수했지만 외국인과 기관은 각각 2734억 원, 474억 원을 팔아 치웠다. 외국인은 지난달 3일부터 이날까지 총 11조 1299억 원어치의 삼성전자 주식을 내던졌다.

다만 이번 실적 쇼크가 반도체 시장의 업사이클 종료로 이어지지 않을 것이라는 분석이 제기된다. ASML이 지난해 좋은 실적을 낼 수 있었던 배경에는 미국의 대중 규제 강화를 우려한 중국 업체들의 선주문 폭주와 이에 따른 일종의 착시 효과가 있었다는 이유에서다. ASML은 3분기 매출의 47%를 중국에서 거뒀다. 중국발 주문은 계속 줄어드는 만큼 ASML에 타격이 있겠지만 반도체 시황 전반에 미칠 영향력은 제한적이라는 것이다.