국민연금공단이 투자한 대체투자 펀드의 평균 운용 기간이 6.7년에 달하는 것으로 나타났다. 아직 유동성 리스크가 불거질 정도로 운용 기간이 늦어지고 있는 것은 아니지만 경기 침체 우려와 금리 변동성이 큰 상황에서 시장 변화에 따른 대응력을 키울 필요가 있다는 제언이 나온다.

25일 서울경제신문이 입수한 국민연금 대체투자펀드 평균 운용 기간 자료에 따르면 국민연금이 투자한 대체펀드 중 지난해 말 기준 청산이 완료된 펀드 289건의 평균 운용 기간은 6.7년으로 파악됐다. 최장 기간 펀드는 16.3년 수준이었다. 청산되지 않은 펀드는 926건으로, 평균 운용 기간은 6.0년으로 집계됐다.

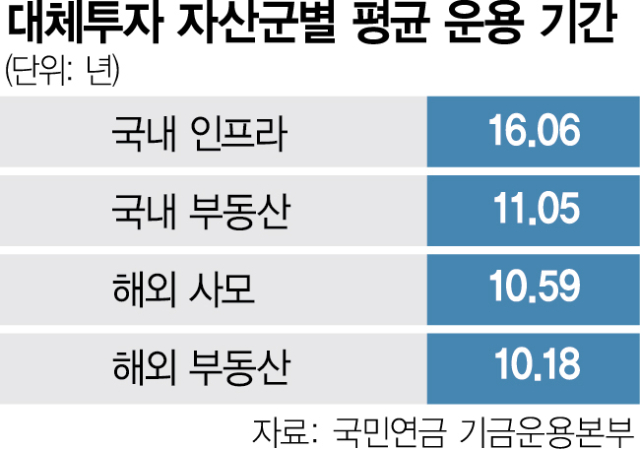

대체투자 펀드에서도 평균 운용 기간이 긴 자산군은 국내 인프라와 국내 부동산, 해외 사모 등 순으로 나타났다. 투자 원금 회수 이상의 수익을 거둔 진행 중 펀드 중 국내 인프라 펀드는 평균 16.06년을 운용했다. △국내 부동산은 11.05년 △해외 사모 10.59년 △해외 부동산 10.18년 △해외 인프라 9.73년 △국내 사모 8.96년 △헤지펀드 4년 등 순이었다.

국민연금의 대체펀드 평균 운용 기간은 글로벌 평균에 비해서는 다소 긴 편이다. S&P글로벌이 올해 9월 공개한 분석에 따르면 대표적 대체투자인 사모펀드의 평균 보유 기간은 5.7년을 기록했다. 윌리엄 에드워즈 S&P글로벌 연구원은 “대체투자 운용사들은 중기적으로는 자산 매각을 통해 펀드 출자자에 자금을 돌려주고 부채를 상환하기 때문에 재정적 위험을 초래할 가능성을 배제할 수 없다”고 설명했다.

경제성장률이 낮아지고 글로벌 대외 리스크가 낮아지는 상황에서는 보다 적극적인 대응 방안을 마련할 필요가 있다는 언급도 나온다. 국제통화기금(IMF)은 한국의 올해 경제성장률 전망치를 2.5%에서 2.2%로 하향하고 내년 전망은 2.2%에서 2.0%로 낮췄다. 한국 경제 전반에 대한 불확실성이 높은 상황에서 방심할 수 없다는 의미다.

다만 국민연금의 국내 대체투자 평균 운용 기간이 아직 우려할 만한 수준은 아니라는 분석도 있다. 한 사모펀드 업계 관계자는 “대체투자 자산군마다 특색이 다르기 때문에 하나로 뭉뚱그려 회수가 늦어지고 있다고 보기는 어렵다”며 “다만 최근 대체투자 회수 시계열 자체가 느려지고 있는 것은 맞는 것 같다”고 봤다. 국민연금은 빠르게 회수가 가능한 세컨더리 딜(평균 3년)에 관심을 보이는 등 포트폴리오 다변화를 위해 적극적으로 대응하고 있다는 게 시장의 평가다.