우리투자證 "실적 호전 이미 반영… 추가 상승 어려울 것"

KH바텍의 올해 실적 전망은 긍정적이지만 현 주가 수준은 너무 높다는 분석이 제기됐다.

우리투자증권은 21일 KH바텍에 대해 “1ㆍ4분기 영업이익 증가세가 뚜렷하고 3ㆍ4분기에는 중국 공장 가동으로 매출 확대가 예상되지만 밸류에이션 부담이 크다”며 ‘보유’ 투자의견에 목표주가로 3만원을 제시했다. 이날 종가가 3만1,100원인 점을 감안하면 앞으로 KH바텍의 주가가 추가로 오르기는 어려울 것이라는 것이다.

이승혁 우리투자증권 연구원은 “1분기는 세계 휴대폰 출하대수 감소로 휴대폰 부품업체들의 전반적인 실적 저조가 예상되지만 KH바텍은 올해부터 본격화되는 슬림폰용 슬라이딩 힌지 부품의 판매 증가로 영업이익이 크게 늘어날 것”이라고 전망했다.

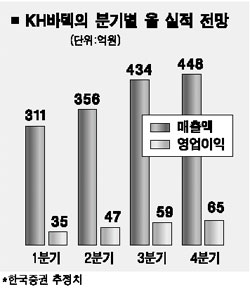

그는 또 “3분기 중국 공장 가동에 따른 매출 증가 등이 더해져 올해 매출은 전년대비 75.8% 증가한 1,465억원, 영업이익률은 지난해의 마이너스 0.1%에서 올해는 11.8%로 급격한 증가세를 보일 것”이라고 덧붙였다.

이처럼 KH바텍이 다른 휴대폰 부품업체에 비해 높은 경쟁력을 확보하고 있지만 주가가 이미 이를 반영해 너무 많이 올랐다는 것이 우리투자증권의 판단이다.

한국투자증권도 이날 KH바텍에 대해 “슬림폰 수요 확대로 인해 올해 턴어라운드가 예상되지만 주가에 이미 반영돼 있어 추가적인 상승은 어려울 것”이라는 입장을 보였다.

노근창 한국증권은 연구원은 “올해 추정 주당순이익(EPS) 기준 주가수익비율(PER)이 14.3배 수준으로 업종 평균 대비 30% 이상의 프리미엄을 받고 있다”며 ‘중립’ 투자의견을 내놓았다.

한편 KH바텍은 이날 올해 매출액을 지난해보다 58.4% 늘어난 1,320억원을 달성할 것이라고 밝혔다.