産銀 "금주중 주간사 후보업체에 제안요청서 발송" <br>우리금융등 국내외 7~8곳서 인수전 나설듯

산업은행이 대주주인 LG카드의 매각작업이 본격적으로 시작됐다.

산업은행은 2일 “LG카드의 매각을 위한 주간사 선정을 위해 이번주 중 국내외 금융기관 및 회계법인에 제안요청서를 발송할 예정”이라고 밝혔다.

김종배 산업은행 이사는 “현재 국내외 10여개 주간사 후보업체로부터 매각추진 계획을 제출받았다”며 “이번주 중 주간사 후보업체에 제안서를 발송, 이달 중 주간사 선정을 마무리지을 계획”이라고 말했다.

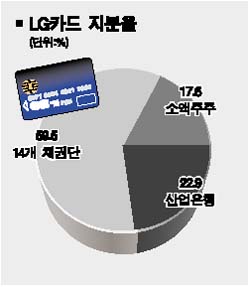

산업은행 등 15개 LG카드 채권단은 산업은행 투자금융본부 M&A실과 이번에 선정되는 기관을 공동 매각 주간사로 선정할 예정이다. 따라서 LG카드 매각은 산업은행의 주도 아래 이뤄질 것으로 보인다.

LG카드는 올 3ㆍ4분기까지 누적 순익이 1조1,350억원에 달하는 등 경영정상화가 이뤄진데다 은행권이 인수할 경우 카드사업의 시너지 효과가 극대화될 수 있어 국내외 금융기관이 관심이 크게 확산되고 있다.

이에 따라 업계에서는 LG카드 매각이 본격화될 경우 이미 인수의사를 밝힌 우리금융ㆍ신한지주ㆍ한국씨티은행 등을 포함해 국내외에서 적어도 7~8개 업체가 인수전에 뛰어들 것으로 내다보고 있다.

채권단은 LG카드 매각은 국내외에 제한을 두지 않고 공개 입찰경쟁을 통해 진행할 예정이며 내년 3월까지는 매각을 완료한다는 방침인 것으로 알려졌다.

이와 함께 채권단은 LG카드 매각시 최소 51%의 지분을 팔아 경영권 프리미엄을 이익으로 환수할 계획이다.

따라서 LG카드의 매각대금은 지분 51% 매각시 현재 주가를 감안할 때 2조5,000억원 수준이며 경영권 프리미엄까지 합해질 경우 3조원을 상회할 전망이다.

LG카드 채권단은 매각 주간사가 선정되면 오는 12월 중 LG카드 매각 공고를 내고 인수의향서를 받아 3주간의 예비실사 기간을 거친 후 내년 초 인수 제안서를 접수, 우선협상자를 선정할 계획이다.