홈

경제·금융

경제·금융일반

'현대건설 최대주주' 산업은행 행보 주목

입력2009.05.10 18:04:52

수정

2009.05.10 18:04:52

보유지분 처분방안 놓고 저울질… M&A향방등 관심

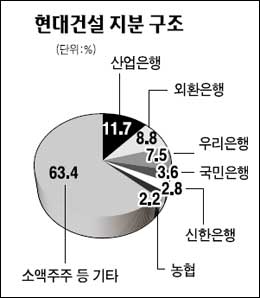

현대건설의 최대 주주로 올라선 산업은행의 행보에 관심이 쏠리고 있다. 산업은행의 움직임에 따라 현대건설 인수합병(M&A) 향방이나 다른 주주들의 지분 처분 방향이 결정되기 때문이다. 산업은행은 현재 3개월 뒤 매각이 가능한 3.3%만 따로 매각하거나 보유 중인 지분 11.7%를 오는 9월 설립되는 정책금융공사에 통째로 넘기는 방안 등을 검토 중이다.

10일 금융권에 따르면 현대건설 주주협의회 주관기관인 외환은행을 포함한 7개 기관이 매각제한이 해제된 현대건설 지분 14.6%(1,626만주) 중 11.1%(1,236만주)를 블록세일 방식으로 공동매각함에 따라 산업은행이 11.7%의 지분을 보유한 최대주주로 부상하게 됐다.

산업은행은 매각제한 해제로 현대건설 지분 3.3%(365만주)를 처분할 수 있었지만 기존 지분을 그대로 보유하기로 했다. 산업은행의 한 관계자는 "이번 공동매각에 불참한 것은 현대건설의 내재가치가 앞으로 추가상승할 것으로 기대하고 있기 때문"이라며 "부동산경기 회복, 해외 수주물량 증가 등을 고려한다면 앞으로 현대건설 주가는 상승탄력을 받을 것"이라고 말했다.

또 이 관계자는 "공동매각 규정상 앞으로 3개월 동안 산업은행은 현대건설 지분을 매각할 수 없다"며 "하지만 3개월 이후 현대건설 주가가 견조한 흐름을 이어간다면 장내매각이나 블록딜 방식으로 처분할 수 있다"고 설명했다.

외환은행을 비롯한 7개 기관이 공동으로 11.1%의 지분을 매각함에 따라 현대건설 M&A는 최대주주인 산업은행 중심으로 진행될 것으로 전망된다. 산업은행은 3개월 이후 언제든지 매각이 가능한 3.3%와 매각이 제한된 8.4% 등 모두 11.7%의 현대건설 지분을 가지고 있다. 산업ㆍ외환ㆍ우리은행 등 주주들은 매각이 제한된 현대건설 지분 35%를 보유하고 있다. 지분매각이 제한된 주식을 처분하거나 M&A를 시도하기 위해서는 주주협의회를 열어 매각제한을 해제해야 한다.

산업은행의 한 관계자는 "다른 주주들이 나머지 지분을 매각하거나 M&A를 시도할 경우 기본적으로 다른 주주들과 공동행동을 취한다는 입장"이라며 "주주들이 나머지 지분을 처분하기로 결의한다면 산업은행은 이 같은 결정을 존중할 것"이라고 말했다. 지분매각이 제한된 35%의 지분에 대해 다른 주주들이 처분 결정을 내린다면 산업은행도 이에 동참한다는 것이다.

산업은행은 또 현대건설 지분 11.7%를 정책금융공사에 넘기는 방안도 검토하고 있다. 산업은행은 9월 산은금융지주와 정책금융공사로 분리되는데 현대건설 지분을 산은금융지주에 남기지 않고 공기업 주식과 함께 정책금융공사로 넘긴다는 것이다.

이에 대해 금융권 일각에서는 산업은행이 하이닉스ㆍ현대종합상사ㆍ대우조선해양 등 대규모 매물이 시장에 한꺼번에 쏟아지는 것을 우려해 현대건설 M&A 시기를 다소 조절하려는 의도가 있는 것으로 풀이하고 있다.

- 서정명 기자

<저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지>