캠코 "대우건설부터 적용"…비가격부문 최대33% 반영

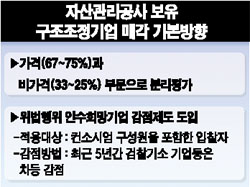

분식회계나 조세포탈 등 위법 행위를 한 기업들은 앞으로 정부가 매각하는 구조조정기업 인수 심사시 불이익을 받게 된다. 또 기업매각시 가격 이외에 자금조달 능력 등 비가격 부문도 최대 33%까지 반영키로 했다. *본지 2월20일자 1ㆍ3면 참조, 관련기사 3면

김우석 자산관리공사(캠코) 사장은 13일 서울 명동 은행연합회관에서 기자 간담회를 갖고 이 같은 내용을 담은 ‘자산관리공사 보유 구조조정 기업 매각 기본 방향’을 발표했다.

김우석 사장은 “사회적 물의를 일으킨 기업들의 경우 이에 상응하는 (추가)부담을 주기 위해 감점제도를 명확하게 했다”며 “현재 진행중인 대우건설 매각작업부터 감점제도가 적용될 것”이라고 밝혔다.

매각방향에 따르면 분식회계, 주가조작, 조세포탈 등 위법 부당행위로 최근 5년이내에 검찰기소를 받은 기업들은 인수자 선정과정에서 최대 10점까지 감점을 받게 된다. 이에 따라 대우건설 최종 입찰대상자로 선정된 6개 컨소시엄 가운데 분식회계와 횡령 사건에 연루된 적이 있는 두산 컨소시엄은 감점이 불가피할 전망이다.

이와 함께 캠코는 매각과정의 공정성과 투명성을 제고하기 위해 가격과 비가격 배점을 분리해서 평가하기로 했다. 인수가격과 대금지급방법 등 가격 배점은 67~75%이내에서 평가하고 자금조달 능력, 경영능력 및 발전가능성, 매각성사 가능성 등 비가격 배점비율은 25~33%내에서 반영하기로 했다.

이 같은 매각 기준은 현재 매각이 진행중인 대우건설을 비롯해 대우인터내셔널과 쌍용건설등 정부 보유 구조조정기업에 적용될 예정이다.