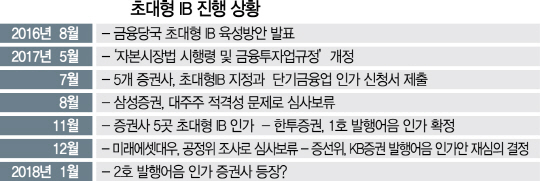

국내 초대형 투자은행(IB)이 최초로 출범했지만 올해를 모험 자본 확충의 원년으로 부르기는 한참 부족하다. 정작 기업 금융의 돈줄이 될 단기금융업(발행어음) 인가를 받은 곳은 한국투자증권 1곳이 유일해서다. 금융당국은 심사를 진행해 추가로 인가를 내주겠다지만 본격적인 초대형 IB 시대 개막은 내년 상반기가 지나서야 가능할 것으로 전망된다.

지난달 13일 금융위원회는 미래에셋대우(006800)와 NH투자증권(005940)·한국투자증권·삼성증권(016360)·KB증권을 자기자본 4조원 이상 종합금융투자사업자(초대형 IB)로 최종 지정했다. 금융당국이 기업 자금조달 시장의 다변화를 위해 ‘한국판 골드만삭스’를 키우겠다며 지난 2011년 IB 육성 계획을 발표한 지 6년 만이다. 다만 핵심 사업인 발행어음 인가는 한국투자증권만 따냈다. 자기자본이 4조2,700억원(9월 현재)인 한투증권은 그 두 배인 8조원 규모 이상으로 발행어음 상품을 판매하고 이렇게 조달한 자금을 기업 대출이나 비상장사 지분 투자, 회사채 인수 등과 같은 기업금융에 쓸 수 있게 됐다. 다른 초대형 IB들은 자본금을 크게 키웠음에도 기업환전 등 일반 외국환 업무나 프라임브로커(사모펀드 전담 중개업자) 등 기본 업무만 영위할 수 있게 됐다. 애초 초대형 IB의 목표인 기업금융 확대에는 턱없이 부족한 ‘반쪽짜리 초대형 IB’라는 평가가 줄을 이었던 이유다.

한투증권은 지난달 27일 1년 만기 확정형 어음 금리를 연 2.3%로 정한 ‘퍼스트 발행어음’을 내놓아 출시 이틀 만에 5,000억원어치 상품을 모두 팔아치우며 흥행에 성공했다. 한투증권은 13일부터 같은 조건의 발행어음을 곧장 추가 판매하기 시작했다. 금융투자업계 관계자는 “발행어음을 기다리는 투자자들이 많았다는 증거”라며 “금융당국의 전향적인 판단이 필요하다”고 말했다.

추가 인가로 인한 발행어음 확대는 당분간 어려울 것으로 전망된다. 국내 최대 증권사인 미래에셋대우는 특수관계인에 대한 부당 이익 제공 등 의혹으로 12월 공정거래위원회 조사를 받게 돼 발행어음 심사가 보류됐고 삼성증권은 이재용 삼성전자 부회장의 형사 재판을 이유로 이미 8월에 심사가 보류됐다. 미래에셋대우는 공정위 조사가 끝날 때까지 유상증자를 통해 자본금을 8조원으로 늘려 신규 투자처 발굴 등에 주력할 방침이며 삼성증권은 일단 재판과정을 지켜볼 예정이다.

KB증권은 합병 전인 현대증권 시절 일부 영업정지를 받은 이력 때문에 금융당국의 고민이 깊어지고 있고 NH투자증권은 심사 과정에서 엄격한 건전성 잣대를 들이댈지 여부가 변수다. 다만 대주주인 농협금융지주의 김용환 회장이 최근 채용 청탁 의혹으로 받은 검찰 조사에서 무혐의 처분을 받은 것은 호재다. 금융투자업계는 심사가 전향적으로 이뤄진다면 KB증권이나 NH투자증권 중 한 곳이 추가로 인가 받을 것이라고 기대하고 있다.