올해 기업공개(IPO) 대어로 점쳐진 태광실업의 주식 상장이 내년 이후로 미뤄진다. 태광실업은 SK바이오팜 등과 함께 기업가치 5조원, 공모규모만 1조원이 넘는 대형 IPO 기대주로 꼽혀왔다.

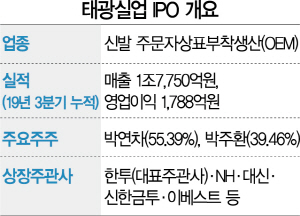

9일 투자은행(IB) 업계에 따르면 태광실업과 상장 주관업무를 맡은 증권사들은 최근 태광실업의 상장 시기를 내년 이후로 잠정 결정한 것으로 알려졌다. 태광실업은 지난해 8월 한국투자증권 대표주관사로 NH투자증권·대신증권·신한금융투자·이베스트투자증권을 공동주관사로 선정해 상장 작업을 진행해왔다.

IB 업계는 태광실업의 상장 작업이 이르면 올해 상반기 이뤄질 것으로 기대했다. 지난해 10~11월 상장 주관사들이 기업에 대한 실사도 마쳤다. 당시만 해도 박연차 회장의 건강 문제와 승계 등의 이유로 상장 작업에 속도를 낼 것이라는 관측이 지배적이었다. 하지만 태광실업이 상장에 앞서 사전 작업을 충분히 마친 뒤 IPO에 나선다는 방침을 세우면서 상장 시기가 올해를 넘길 것으로 보인다.

태광실업은 최대주주인 박 회장(지분율 55.39%)과 장남인 박주환 기획조정실장(지분율 39.46%) 등 특수관계인이 100% 지배하고 있다. 1980년 설립 이후 연 매출 2조원 이상의 기업으로 성장했지만 외부인이 주주로 참여한 적은 없다. 이에 상장에 앞서 주주들과의 소통 및 경영 참여가 가능한 시스템을 만드는 작업을 우선한다는 계획이다. 박 회장의 강력한 리더십으로 성장해왔지만 상장 이후에는 일반투자자들과의 협력적 관계도 중요하다는 판단으로 보인다. 국내외 계열사와의 매출 등 거래관계에 대한 명확성, 계열사 간 지분관계 등도 상장 연기에 영향을 준 것으로 알려졌다. 현재 태광실업은 상장사인 휴켐스와 정산애강을 비롯해 국내 8개, 해외 16개의 계열사를 보유하고 있다.

한 IB업계 관계자는 “회사의 규모가 크게 성장했지만 외부 주주가 없는 상황이기 때문에 사전 작업을 충분히 한 뒤 상장한다는 게 회사의 방침”이라며 “태광실업 상장이 (시장 생각만큼) 급하게 진행될 가능성은 희박해졌다”고 말했다. 이어 “사전 작업에 소요되는 시간을 예측하기 힘들기 때문에 정확한 IPO 시기 역시 예단하기 어려울 것으로 보인다”고 덧붙였다.

태광실업은 지난해 3·4분기까지 개별 기준 매출 1조7,750억원, 영업이익 1,788억원을 기록했다. 지난해 동기의 실적(매출 1조4,034억원, 영업이익 1,179억원)을 훌쩍 뛰어넘은 수준이다.