두산그룹이 국내 1위 반도체 후공정 테스트 기업 ‘테스나’ 인수를 추진하고 있다. 이번 인수가 현실화하면 두산그룹은 기존 중공업과 에너지에 더해 반도체 사업에도 진입하게 된다.

21일 투자은행(IB) 업계에 따르면 두산그룹은 경영참여형 사모펀드(PEF) 운용사인 에이스에쿼티파트너스와 이달 중 테스나 보유 지분 전량을 인수하는 계약을 체결할 예정이다. 에이스에쿼티파트너스가 보유한 테스나 지분은 30.62%다. 지난 2019년 말 에이스에쿼티파트너스가 테스나 경영권을 인수한 지 2년여 만에 주인이 바뀌는 셈이다.

테스나 매각가는 4600억 원 수준으로 알려졌다. 지난해 첫 인수 협상 당시와 비교해 600억 원 넘게 올랐다. 두산그룹은 인수 대금의 절반가량을 금융기관에서 조달할 것으로 알려졌다. 업계 관계자는 “두산그룹이 뼈를 깎는 자구 노력으로 채권단 관리 졸업을 앞둔 만큼 앞으로는 사업 영역을 다각화할 것으로 예상된다”고 말했다.

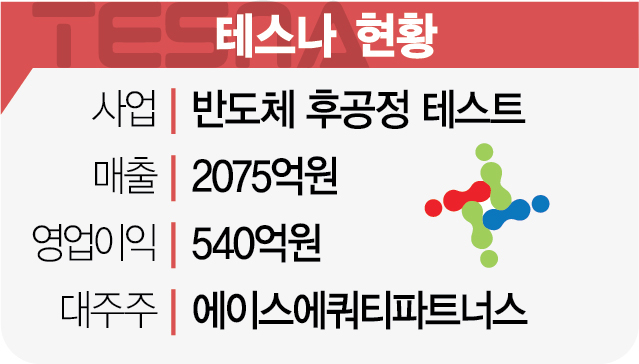

테스나는 카메라이미지센서(CIS)와 무선통신(AP/RF) 등 주요 반도체 제품의 후공정 테스트 사업을 하는 기업이다. 삼성전자의 주요 협력사이기도 하다.

앞서 지난해 9월 에이스에쿼티파트너스는 와이팜과 4000억 원에 테스나를 매각하는 주식매매계약(SPA)을 체결했다. 보통주로 1556억 원, 전환우선주로 1242억 원, 신주인수권부사채로 1202억 원을 조달하기로 했으나 와이팜이 투자금을 모으지 못하면서 계약이 해지됐다. 하지만 올해 초 프라이빗딜 형태로 다시 시작된 테스나 매각 절차에는 국내외 전략적투자자(SI)를 비롯해 PEF 운용사들도 관심을 보였다. 반도체 테스트 수요가 지속적으로 늘어나고 있다는 점이 테스나 인수전에 불을 붙인 것으로 분석된다.

실제 에이스에쿼티파트너스가 대주주에 오른 이후 테스나는 호실적을 이어가고 있다. 지난해 별도 기준 매출은 전년 대비 56.6% 증가한 2075억 원, 영업이익은 76.8% 늘어난 540억 원을 기록했다.