국내 초대형 투자은행(IB) 중 유일하게 발행어음 인가를 받은 한국투자증권이 계열사가 참여한 한화종합화학 지분 인수에 자금을 투입하는 방안을 검토하고 있다. 한국투자증권은 올해 5조원의 발행어음 실탄을 확보할 계획이어서 이를 포함한 투자전략이 주목받고 있다.

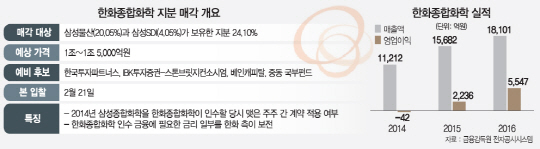

7일 IB 업계에 따르면 삼성그룹은 씨티글로벌마켓증권을 주관사로 선정해 오는 21일 한화종합화학 보유지분 24.1%에 대한 본입찰을 벌인다. 한국투자금융그룹의 벤처투자 자회사인 한국투자파트너스는 계열사인 한국투자증권과 손잡고 인수대금의 일부를 증권이 투자하는 방안을 논의하고 있다. 한국투자파트너스의 한 관계자는 “다양한 방안으로 협업을 검토하고 있다”고 설명했다.

기업 인수에 필요한 자금을 일반대출보다 빠르게 빌려주는 인수금융은 4~5%의 비교적 높은 금리를 받을 수 있다. 또 펀드 형태로 만들어 자산운용사는 펀드 보수를, 증권사는 주선 수수료를 받을 수 있기 때문에 대형 금융그룹에서 계열사 간 협업이 늘고 있다. 회원에게 매년 일정 이상의 수익금을 돌려줘야 하는 공제회 등도 인수금융을 통해 수익을 내고 있다.

이번 인수전에서는 한국투자파트너스 외에 IBK증권·스톤브릿지프라이빗에쿼티(PE) 컨소시엄, 베인캐피털, 중동 국부펀드가 4파전을 벌이고 있다. 한화종합화학의 주력사업인 석유화학은 업황이 고점을 지나 성장성에 대한 우려가 있다. 다만 이번 인수자는 지난 2014년 한화가 삼성종합화학을 인수할 때 맺은 주주계약을 넘겨받는 것이어서 투자위험이 작다고 보고 있다. 한 예비후보자는 “한화가 삼성과 맺은 주주 간 계약을 큰 틀에서 이번 인수자에도 적용한다고 알고 있다”면서 “최소한 투자금 손실에 법적 안전장치를 마련한 것”이라고 평가했다.

두 기업은 한화종합화학 기업공개(IPO) 시 삼성그룹의 잔여지분 매출 우선권, 2020년까지 IPO 실패 시 한화그룹에 풋옵션(일정 가격에 팔 수 있는 권리) 보장, 한화그룹의 한화종합화학 매각 시 동반매각청구권 등에 합의했다.

수년 이내에 투자수익을 내야 하는 사모펀드 운용사 입장에서는 이 같은 주주 간 계약을 이어받으면 투자에 실패할 경우에도 책임을 줄일 장치가 될 수 있다. 다만 세부 내용은 달라질 수 있기 때문에 이번 인수전에 뛰어든 후보자들은 우선매수협상자가 된 후 본격적인 협상에 들어갈 예정이다.

일각에서는 한화그룹이 오너 일가 승계를 위해 한화종합화학에서 10년 이상 투자가 필요한 태양광 사업에 매진하며 단기 수익성이 떨어진다는 지적이 있다. 한화종합화학은 2016년 태양광 사업체인 한화큐셀코리아에 2,500억원을 출자한 데 이어 2017년에는 한화솔라파워에 1,100억원을 투자했다. 익명을 요구한 에너지 인프라 투자 전문가는 “태양광 발전은 북미와 같은 넓은 지역에서 이뤄져야 효율성이 있는데 국내에서는 분산된 투자로 한계가 있다”면서 “미국에 진출해 태양광 사업을 벌이는 것도 보호무역주의 여파로 쉽지 않다”고 설명했다. 그러나 한화종합화학 이익 기준으로 태양광 사업의 비중은 10%에 불과하고 승계를 위해 전폭적으로 지원하는 만큼 오히려 투자가치가 있다는 반론이 나온다. 그 밖에 한화종합화학은 한화그룹의 지배구조에서 승계에 역할을 할 것으로 점쳐지기 때문에 인수 참여자들이 이를 중요한 투자 매력으로 보고 있다.

/임세원·김보리기자 why@sedaily.com