이베스트투자증권이 아이티엠반도체(084850)에 대해 “2022년까지의 실적 모멘텀이 가시화됐다”고 평가하면서 ‘매수’ 의견을 밝혔다. 목표주가는 8만원이다.

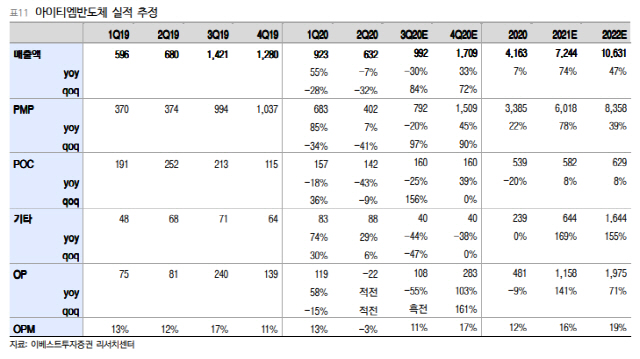

2일 이베스트투자증권은 202년 아이티엠반도체의 매출액과 영업이익을 각각 7,244억원, 1,158억원으로 추정했다. 이는 이베스트투자증권의 올해 실적 전망치와 비교해 각각 74%, 141% 성장한 수치다. 이왕진 이베스트투자증권 연구원은 “내년 출시 예정인 북미 고객사의 중저가 플래그십 모델, 무선 이어폰, 웨어러블 기기 등에 아이티엠반도체의 보호회로패키지(PMP)가 탑재된 효과로 올해 대비 큰 폭의 성장이 기대된다”고 설명했다.

북미 고객사의 신제품 판매량이 3년 간 지속된다는 점을 감안해 2022년 매출액이 1조원을 넘어설 것으로 전망했다. 이베스트투자증권이 예상한 아이티엠반도체의 매출액과 영업이익은 각각 1조1,000억원, 1975억원이다. 이 연구원은 “2019년 신제품부터 시작된 아이티엠반도체의 실적 모멘텀은 2022년까지 지속될 것”이라며 “내년 글로벌 봉쇄조치가 올해와 같은 수준으로 지속되거나 혹은 수주 모델이 아예 출시 되지 않는 상황이 아니라면 실적 추정치 달성 가능성이 높다”고 평가했다.

무선이이폰 산업의 구조적 성장세도 투자 포인트다. 올해 상반기 무선이어폰의 전년 대비 성장률은 113% 이며, 북미 고객사의 성장률은 40%에 이른다. 아이티엠반도체는 내년 출시 예정인 북미 고객사의 무선이어폰 2기종을 모두 수주한 것으로 파악되며, 그중 하나가 저가 모델로 추정돼 시장 점유율 확대도 기대된다. 이 연구원은 “부품사에 20배의 멀티플을 부과하는 것이 부담스러운 것은 사실”이라면서도 “내년 실적 추정이 어려운 요소를 제외했음에도 높은 성장 모멘텀 남아있어 현재를 고 멀티플 구간으로 여길 만 하다”고 진단했다.