홈

경제·금융

경제·금융일반

'생애 첫 주택대출' 금리 논란

입력2006.02.24 17:08:20

수정

2006.02.24 17:08:20

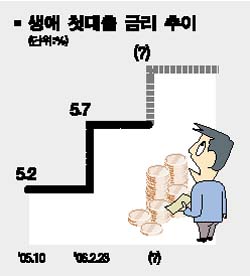

건교부 상품출시때 금리변동 가능성 안알려<br>일부 은행 고정금리로 해석 판매 혼란 키워<br>당국 "기존 대출자는 5.2% 유지" 발표불구<br>"항의시위라도 해야 할 판" 고객들 원성 고조

| | 정부의 생애최초주택담보대출 기준이 강화된 후 24일 서울 여의도 국민은행 본점 전담창구에는 방문고객의 발길이 끊겨 한가한 모습을 보이고 있다. 하지만 금리인상 등에 반발하는 고객들의 항의전화는 빗발쳤다. /이호재기자 |

|

'생애 첫 주택대출' 금리 논란

건교부 상품출시때 금리변동 가능성 안알려일부 은행 고정금리로 해석 판매 혼란 키워당국 "기존 대출자는 5.2% 유지" 발표불구"항의시위라도 해야 할 판" 고객들 원성 고조

최석영기자 sychoi@sed.co.kr

김정곤기자 mckids@sed.co.kr

정부의 생애최초주택담보대출 기준이 강화된 후 24일 서울 여의도 국민은행 본점 전담창구에는 방문고객의 발길이 끊겨 한가한 모습을 보이고 있다. 하지만 금리인상 등에 반발하는 고객들의 항의전화는 빗발쳤다. /이호재기자

“고정금리라고 해놓고 이제 와서 준변동금리라며 금리를 올리겠다니 말이나 됩니까. 이러면 어떻게 정부를 믿겠습니까. 건설교통부와 은행 앞에 가서 항의시위라도 해야겠습니다.”

지난해 12월 K씨는 우리은행 안양의 한 지점에서 생애첫주택구입자금으로 1억5,000만원을 대출받았다. K씨는 대출받을 당시에 향후 금리가 오를 것이라고 생각해 지금은 금리가 다소 높지만 소득공제도 받을 수 있고 고정금리를 제공하는 주택금융공사의 모기지론을 이용하려고 했었다.

그런데 마침 은행의 주택담보대출 금리보다 낮은 생애첫대출 상품이 정부정책에 의해 출시돼 이를 이용했다. K씨는 은행 창구직원으로부터 고정금리라는 설명을 듣고 대출을 받았다. 그런데 그는 이제 와서 금리가 오를 가능성이 있다는 건교부 당국자의 말에 분통을 터뜨렸다.

생애첫대출에 대한 서민들의 원성이 높아지고 있다. 새로 대출을 받을 사람들은 당초보다 0.5%포인트 높은 금리에 까다로운 조건을 맞춰야 하고 그렇다 보니 생애첫대출은 바늘구멍처럼 좁아졌다. 문제는 K씨처럼 기존에 대출을 받은 사람에게도 불만을 사고 있다는 점이다.

지난 23일 이전에 생애첫대출은 받은 사람의 대부분은 K씨처럼 고정금리로 알았다. 상품이 출시될 때 주무부처인 건교부는 물론 은행도 이를 제대로 고지하지 않은 탓이다. 정부와 은행에 대한 불만이 터져나오자 건교부는 24일 예정에도 없던 기자회견을 열고 준변동금리에 대한 해설을 늘어놓았고 시중은행들은 창구의 잘못이라며 해명하고 나섰다.

생애첫대출 시장의 혼란이 가중되자 건교부는 기존 대출자에게는 5.2%의 금리를 유지하되 앞으로 올릴 수 있다는 입장을 발표했다. 그러나 이 입장에도 건교부 내부는 물론 은행 창구의 해석이 분분하다. 정책성 준변동금리라면 기존 대출자에게도 적용해야지 새 대출자에게만 적용하는 것은 잘못된 것이라는 지적이다.

정연호 건교부 주거복지지원팀 사무관은 “기존 대출자 역시 오른 금리가 적용된다”고 해석했다. 게다가 보다 완화된 조건에서 돈을 빌린 기존 대출자는 중산층에 가깝고 신규대출자는 서민층인데 건교부의 미봉책은 중산층에게 저금리(5.2%)를, 서민층에게는 상대적 고금리(5.7%)를 적용하는 모순이 발생한다.

생애첫대출에 대한 문제는 이미 충분히 예상됐던 일이다. 주무부서인 건교부와 은행권이 생애첫대출 출시 직후부터 다소 불분명한 모습을 보여왔다. 건교부는 지난해 10월 말 생애첫대출을 재개하면서 ‘연 5.2% 금리’라고 밝혔을 뿐 ‘고정금리’라고는 밝히지 않았다. 게다가 이 상품을 취급 중인 국민ㆍ우리ㆍ농협 등 3개 금융기관 가운데 우리은행 일부 지점에서 이 상품을 고정금리 상품으로 설명하고 판매해 물의가 빚어진 것.

이처럼 일부 은행이 고정금리로 해석한 것은 이 상품이 갖고 있는 특수성과 연관돼 있다. 생애첫대출은 정부가 시장상황 및 정책적인 필요성에 따라 기존 대출자에 대한 금리를 조정하는 정책금리 상품으로 금리는 변동되지만 그 시기는 부정기적이다. 2001년 7월에 1차 생애첫대출을 받은 대출자의 경우 1년에 한번 정도 금리변화를 겪었을 뿐이다.

때문에 건교부는 필요에 따라 금리를 변동할 수 있으므로 당연히 모든 대출은 변동금리라고 주장하고 있다. 하지만 은행권이 판단하는 변동금리부 상품은 3개월이나 6개월, 1년에 한번씩 정기적으로 시장금리를 기계적으로 반영하는 대출 상품이다. 이 때문에 일부 은행 창구에서 이 상품을 고정금리로 오해하는 해프닝을 벌인 것이다.

이와 관련, 우리은행은 생애첫대출의 대출약정서에 고정금리라고 표기됐던 것과 관련, “창구직원의 단순 업무착오에 의한 것으로 파악된 만큼 철저한 업무지도를 실시해 앞으로 유사한 사례가 발생하지 않도록 하겠다”며 “생애첫대출이 기존 대출 상품보다 금리가 낮다는 것을 홍보하는 과정에서 발생한 착오로 판단된다”고 밝혔다.

우리은행 측은 “현재 기존 대출 상황에 대해 파악 중이며 고객에게 피해가 전가되지 않도록 대책을 마련하고 있다”며 “1월13일부터 대출거래약정서에서 고정금리라는 부분을 삭제해 고객에게 대출신청을 받고 있다”고 밝혔다.

이번 사태는 생애첫대출의 태생적 한계를 드러낸 것이다. 아울러 시장을 무시한 선심성 정책은 시장에 의해 무너지며 예측 불가능하고 불투명한 정책은 결국 서민들에게 짐을 지운다는 것을 일깨워줬다.

입력시간 : 2006/02/24 17:08

<저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지>