산은캐피탈과 파라투스인베스트먼트가 LS EV 코리아에 투자한 지 2년여 만에 투자금 회수에 나섰다. 전기차의 폭발적 성장세에 힘입어 투자자로서는 계획보다 빨리 회수에 나선 것이다. 기대 회수금액은 1,050억원 수준이다. 보유 지분율(공모 전 47%)이 높은 만큼 우선 구주매출로 550억~610억원을 현금화한 뒤 나머지 지분은 상장 직후 매도하거나 3개월 이후 처분할 계획이다.

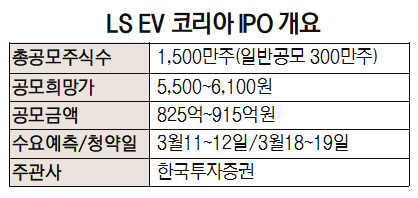

23일 투자은행(IB) 업계에 따르면 LS EV 코리아는 IPO를 통해 1,500만주를 공모할 계획이다. 희망밴드는 5,500~6,100원으로 공모금액은 825억~915억원에 이를 것으로 전망된다. 다음달 11~12일 수요예측, 18~19일 일반청약을 진행한다.

눈에 띄는 점은 공모의 66.7%가 구주매출로 이뤄진다는 점이다. 매출에 나서는 주주는 파라투스인베스트먼트·산은캐피탈이 조성한 펀드다. 1,000만주를 시장에 내놓을 계획으로 공모가 상단기준 610억원의 현금을 확보한다. 이들 FI는 상장 이후에도 721만4,408주(지분율 17.3%)를 보유한다. 이 중 251만4,408주는 상장 직후 매도가 가능하다. 잔여주식 중 470만주에 대해서만 3개월 의무보유를 확약했기 때문. IB관계자들은 FI 보유 지분율이 47%로 높은 만큼 투자회수 구조를 ‘구주매출’ ‘상장 직후 매각’ ‘3개월 이후 매각’ 등을 모두 고려해 설계한 것으로 보고 있다.

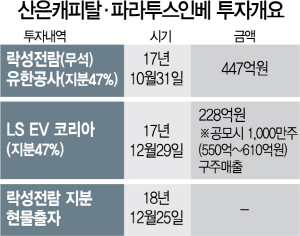

산은캐피탈·파라투스인베는 지난 2017년 10~12월 두 차례에 걸쳐 LS EV 코리아에 투자했다. FI들의 투자원금은 락성전람(무석)유한공사 인수가격 447억원과 LS EV 코리아 지분인수가 228억원으로 총 675억원으로 분석된다. 당시 LS측과 FI들은 3년 내 IPO를 진행하기로 합의했다.

FI들의 투자 수익률은 다음 달 진행될 수요예측 흥행 여부에 달렸다. 구주매출 물량 1,000만주의 매각 단가가 공모가에 의해 결정될 뿐 아니라 향후 주가 흐름에 따라 나머지 721만4,408주의 매각가가 결정되기 때문이다. 이들 FI들은 수요예측 결과가 부진할 경우 매출대상 주식 수도 변경할 계획으로 알려졌다. 지난 19일 수요예측을 마친 켄코아에어로스페이스는 공모가가 밴드 하단 아래서 결정되면서 메리츠종합금융증권은 구주 매출을 포기하기도 했다.