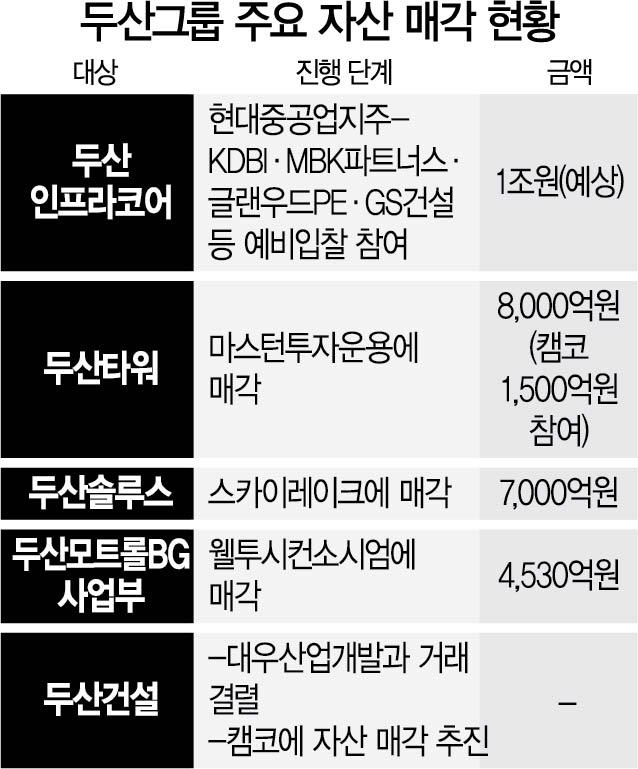

두산인프라코어(042670) 매각 본입찰이 사실상 현대중공업지주(267250)의 독무대로 막을 내렸다. 두산인프라코어차이나(DICC) 소송 우발부채 문제가 경쟁 후보였던 GS건설과 MBK파트너스·글랜우드프라이빗에쿼티(PE) 등의 발을 돌려세웠다. 유진기업(023410)의 참여로 간신히 경쟁 구도가 만들어지기는 했지만 자금 동원력이 크지 않아 현대중공업의 인수 가능성이 더욱 높아졌다.

24일 두산그룹이 매각 주관사인 크레디트스위스(CS)증권을 통해 진행한 인프라코어 매각 본입찰에는 현대중공업지주-KDB인베스트먼트 컨소시엄과 유진기업이 인수 제안서를 제출한 것으로 확인됐다. 적격 예비 인수 후보(쇼트리스트)였던 GS건설을 비롯해 사모 펀드(PEF)인 MBK·글랜우드PE·이스트브릿지 등은 모두 입찰에 불참했다.

현대중공업지주를 제외한 타 인수 후보가 불참한 가장 큰 원인은 DICC 소송 우발부채 문제다. 인프라코어는 7,098억원 규모의 주식 매매 대금을 지급하라는 미래에셋자산운용·하나금융투자·IMM프라이빗에쿼티(PE) 등 DICC 외부 투자자와 법정 공방을 벌이고 있다. 인프라코어가 소송에서 이기더라도 이들 DICC 외부 투자자가 동반매도청구권(드래그얼롱)을 행사하면 DICC를 되팔아야 한다. 두산 측은 이르면 이번 주 우선 협상 대상자를 선정한 뒤 주식 매매 계약(SPA)을 체결할 계획이다.

두산인프라코어가 현대중공업그룹 품에 안기면 국내 건설기계 시장은 현대건설기계와 볼보건설기계의 ‘빅2’ 체제로 재편된다. 이와 함께 두산그룹의 구조조정도 사실상 막을 내린다.

/김상훈·조윤희기자 ksh25th@sedaily.com