원유·구리·철광석 등이 글로벌 경기회복 기대감을 타고 강세를 이어가면서 이들에 투자하는 상장지수상품(ETP)의 수익률도 함께 오르고 있다. 신종 코로나바이러스 감염증(코로나19) 백신 개발이 가시권에 들면서 원자재 자체나 관련 기업에 투자하는 ETP에 대한 관심이 높아지고 있다.

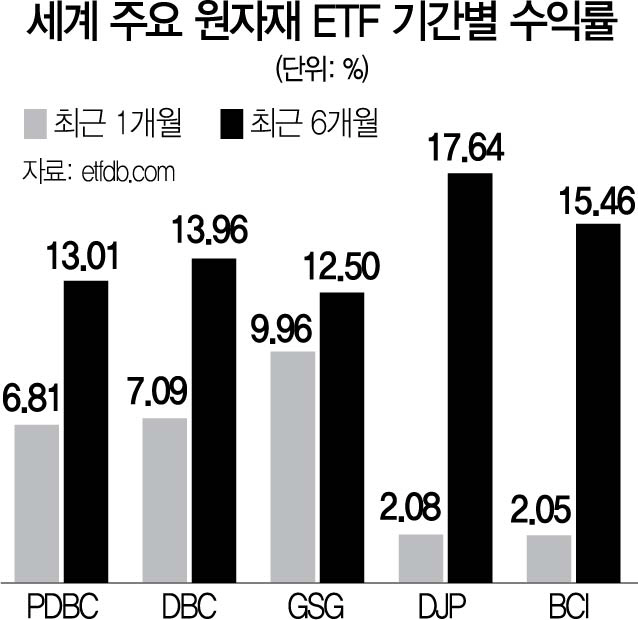

7일 금융 투자 업계에 따르면 원자재 종합 ETP 중 가장 규모가 큰 패시브 상장지수펀드(ETF)인 인베스코 DB 원자재 지수(DBC)는 최근 한 달간 수익률이 7.09%를 기록했다. 세계 주요 원자재 14종에 분산투자하는 것이 특징이다. 자금 유입도 이어지고 있다. 지난 한 달 사이 총 6,787만 달러(약 730억 원)가 순유입됐으며 최근 6개월 기준으로 보면 총 1억 8,297억 달러(약 1,980억 원)가 들어왔다. 아이셰어즈 스탠더드앤드푸어스(S&P) GSCI 원자재 지수(GSG) ETF가 같은 기간에 9.96%의 수익률을 거두는 등 다른 원자재 종합 ETP도 높은 성과를 보이고 있다. 이 ETF는 원유·천연가스 등 에너지 원자재가 차지하는 비중이 70%에 달해 DBC보다 에너지 시황에 더 민감하다는 특징이 있다.

증권가에서도 원자재 ETF에 관심을 기울이고 있다. 하재석 NH투자증권 연구원은 “코로나19로 가장 크게 타격을 받은 자산 중 하나인 원자재의 반등 여력이 크다”며 “에너지와 산업 금속 등 경기 민감 섹터를 포함한 원자재 투자 ETP의 투자 매력이 높다”고 설명했다.

최근 원자재 가격이 뛰고 있는 것은 코로나19 백신 개발과 미국 경기 부양책 타결 기대감 때문이다. 세계 최대 공업 생산국인 중국의 제조업 심리가 호조세를 이어가고 있는 것도 한 요인이다. 중국의 차이신 제조업 구매 관리자 지수(PMI)는 지난 10월 53.6에서 11월 54.9로 상승하며 2010년 12월 이후로 최고치를 기록했다.

이에 힘입어 영국 런던금속거래소(LME)에서 구리 선물은 지난주 톤당 7,761달러에 거래를 마치면서 2013년 이후 최고가를 경신했다. 골드만삭스는 “내년 구리 가격은 톤당 평균 8,625달러를 기록할 것이고 오는 2022년 상반기에는 2011년 기록했던 신고가인 톤당 1만 170달러를 테스트할 것”이라고 내다봤다. 4일(현지 시간) 내년 1월 인도분 서부 텍사스산 원유(WTI)는 배럴당 46.26달러에 거래를 마쳐 한 달 전에 비해 18% 올랐다. 지난달 1,700달러대까지 내려갔던 금값도 12월 들어 1,800달러 선을 탈환한 모습이다.

원자재 ETF는 크게 △원자재 선물을 추종하는 ETP △실물 원자재를 보유한 ETF △원자재 생산 기업 ETF로 나뉜다. DBC·GSG가 원자재 선물 가격을 좇는 대표적인 ETP다. 미국 오일 펀드(USO)나 미국 구리 지수 펀드(CPER)처럼 특정 원자재 선물에 연동하는 ETP도 있다. 다만 원자재 선물 ETP의 경우 ‘롤오버(월물 교체) 비용’에 유의해야 한다.

실물 원자재 기반 ETF에 투자하면 롤오버 비용이 없다는 장점이 있다. SPDR 금 신탁(GLD)이나 아이셰어즈 은 신탁(SLV) 등 귀금속 ETF가 대표적이다. 원자재 개발 기업을 담은 ETF에 투자하는 방법도 있다. 플렉스셰어즈 모닝스타 글로벌 업스트림 천연자원 지수 펀드(GUNR)가 대표적이다. GUNR은 엑손모빌·리오틴토 등 각종 원자재 관련 업체에 투자하는 상품으로 지난 한 달 사이에 16.07%의 수익을 냈다. 다만 원자재 개발 기업 관련 ETF는 각 기업 이슈에 따라 수익률이 변동할 수 있다.

국내에서도 각종 원자재 기반 ETP에 투자할 수 있다. 산업 금속 섹터에서는 TIGER 금속선물(H), KODEX 구리선물(H), 대신 니켈선물 ETN(H) 등이 있다. KODEX 골드선물(H) 등 귀금속 관련 상품뿐 아니라 KBSTAR 미국S&P원유생산기업(합성 H) 등 원자재 관련 기업을 담은 ETP에도 투자할 수 있다.

다만 일각에서는 최근 원자재 가격이 급등세를 보였던 만큼 신중한 접근이 필요하다는 조언도 나온다. 김소현 대신증권 연구원은 “백신 상용화로 원자재 수요가 코로나19 이전 수준으로 완전히 회복하기까지는 시간이 다소 소요될 것”이라며 “단기적으로 경기 민감 원자재의 가격 조정 가능성을 열어둬야 한다”고 분석했다. 김한진 KTB투자증권 연구원은 “연말 상품 가격 랠리를 온전히 수요의 선행적 반응 현상으로만 볼 수 없다”며 “2014년 이후 상품 가격이 세계 경기와 괴리를 보였다는 점에서 ‘백신 보급으로 인한 경기 정상화가 곧 원자재 빅사이클’이라고 등식을 적용하기에는 보다 신중한 접근이 요구된다”고 지적했다.