24일 한국은행이 발표한 ‘금융 안정 보고서’에 따르면 정부의 금융 지원이 전면 종료될 경우 내년 기업의 유동성 부족 규모는 4조 원으로 올해(1조 4,000억 원)보다 대폭 확대된다. 내년 안에 기업 실적이 회복되지 않고 오히려 매출액이 1.7% 감소하는 비관적 상황을 가정하면 유동성 부족 규모는 7조 7,000억 원까지 늘어날 수 있다. 한은은 기업 실적이 회복되지 않으면 금융 지원을 연장하더라도 4조 2,000억 원 규모의 유동성 부족 현상이 나타날 것으로 추산했다.

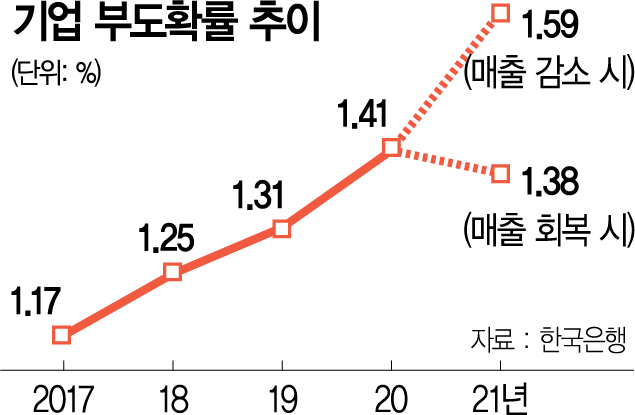

기업의 연체율도 정부 지원이 종료될 경우 올해 0.47%에서 내년 1.05~1.25%까지 급등할 것으로 예상했다. 금융 지원을 유지해도 연체율은 0.60~0.80%로 소폭 상승한다. 기업의 부도 확률은 내년 실적에 따라 크게 달라질 것으로 전망된다. 매출이 회복될 경우 기업 부도 확률은 1.38%로 올해 1.41%보다 소폭 개선되지만 매출이 감소한다면 1.59%까지 치솟는다. 부도 확률이 0.2%포인트 오를 경우 이는 지난 2008년 금융 위기 이후 가장 큰 폭이다.

한은은 올해 기업의 상반기 매출액이 7% 감소하는 등 실적 면에서 충격을 받았지만 정책 당국의 금융시장 안정화 조치 등으로 유동성이 양호한 흐름을 보이고 있다고 평가했다. 기업 실적이 점진적으로 회복하더라도 금융 지원 조치를 전면 종료하면 유동성 사정이 악화되고 자본 잠식 기업도 늘어나 기업 부실로 이어질 것으로 내다봤다.

문제는 완화적 금융 지원 조치가 장기간 지속되면 기업의 구조 조정을 지연시키고 금융 자원의 효율적 배분을 막을 수 있다는 것이다. 번 돈으로 이자도 낼 수 없는 이자보상배율 1 미만인 기업의 비중은 37.5%에서 최악의 경우 39.1%까지 늘어날 수 있다. 한은은 “금융 지원 조치를 기업의 재무 건전성 및 업황 개선 속도 등에 맞춰 점진적으로 정상화해나가야 한다”며 “장기 존속 가능성이 높은 기업들을 중심으로 선별적인 지원이 이뤄지도록 할 필요가 있다”고 했다.